Фондовый рынок начал зарождаться ещё в 17 веке в Нидерландах. На Амстердамской бирже торговались акции Ост-индских и Вест-индских компаний, а также облигации Великобритании, Португалии с самих Нидерландов. Прошло более 3 веков, и ситуация кардинально поменялась. Теперь фондовая биржа есть во многих крупных городах, а торгуются на них самые разнообразные инструменты: от традиционных акций и облигаций, до самых инновационных криптовалют. В статье рассматриваются основные виды финансовых инструментов.

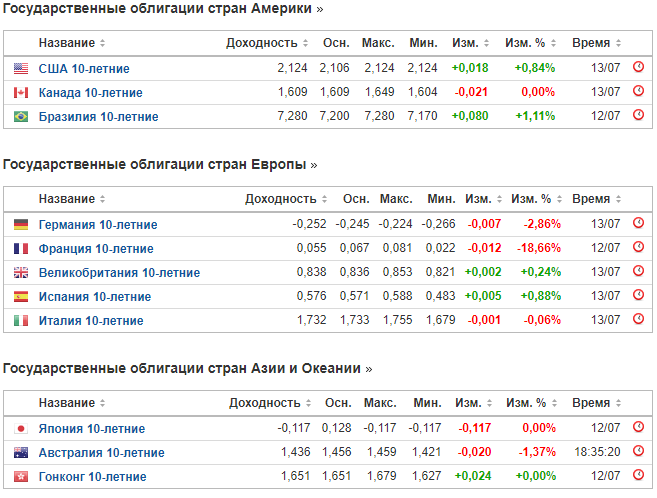

Начнём, наверное, с одних из самых древних ценных бумаг – облигаций.

Облигация — ценная бумага, подтверждающая обязанность заемщика (тот, кто выпускает облигацию) вернуть определенную сумму (номинал облигации) в определенный срок с выдачей процентов за пользование средствами (купонный доход) кредитору (покупателю облигации). По сути это долговая расписка, по которой вы отдаете деньги в долг какой-либо компании или государству (облигации федерального займа).

Облигации различаются между собой по многим параметрам: по эмитенту, форме выпуска, форме дохода, обеспечению, способу погашения, сроку обращения и ещё множеству параметров.

Бонды это один из самых консервативных инструментов фондового рынка, в надежности его вполне сравнивают с банковским депозитом. Но также их можно использовать как инструмент для спекуляции, причем довольно успешно.

Следующим инструментом будет акция.

Акция – это ценная бумага, подтверждающая ваше право на владение долей в компании, а также на право получать часть прибыли от компании, а в случае её ликвидации ещё и на имущество.

Акции бывают двух типов: привилегированные и обычные. Характеристики этих финансовых инструментов отличаются незначительно, кроме того, что обладатель привилегированных акций будет получать дивиденды в первую очередь, а также он не имеет права голоса в решении вопросов компании на собрании акционеров.

Компания выпускает свои акции в ходе первичного (IPO) или дополнительного размещения акций (SPO) на бирже. Это один из самых простых в плане спекуляции актив. Акции компаний первого эшелона (крупных компаний с большим капиталом) очень ликвидны (быстро можно купить и продать) и волатильны (изменение цен), что делает их отличными инструментами для заработка трейдера. На курсе «Школа инвестиций» от SF Education опытные трейдеры научат вас выгодно торговать этим инструментом. Записаться можно тут ✓ .

И акции, и облигации эмитент выпускает для привлечения дополнительного капитала в свою компанию. Вот только если купонные выплаты по облигациям обязательны, то дивиденды устанавливают (или не выплачивают) общим решением акционеров на собрании.

Сырье – это тоже базовый актив. Нефть, золото, пшеница, бобы — это и ещё многое другое можно приобрести на товарных биржах мира. Но все же их покупка через деривативы более распространена на биржах.

Валютой также можно торговать, правда не на фондовой бирже, а на отдельной, называемой Форекс (от англ. For exchange). На этой бирже можно купить абсолютно любую валюту, которая котируется мировыми банками. Курсы тут выгоднее, чем в обменниках и банках, но всё же многие трейдеры используют её как спекулятивный инструмент. Торговать валютой гораздо сложнее и рискованнее, чем акциями или облигациями, но и заработать можно больше.

Торговлю можно вести и фондовыми индексами, это один из самых лучших инструментов. Фондовый индекс — это ценность группы акций, которая показывает общую эффективность этой группы. Индексы могут быть одной страны (Индекс Московской биржи) или акции какой-либо группы компаний (американский индекс S&P500), по секторам (NASDAQ – индекс, в который входят компании технологического сектора). По этим индексам эксперты могут определять ситуацию на рынке.

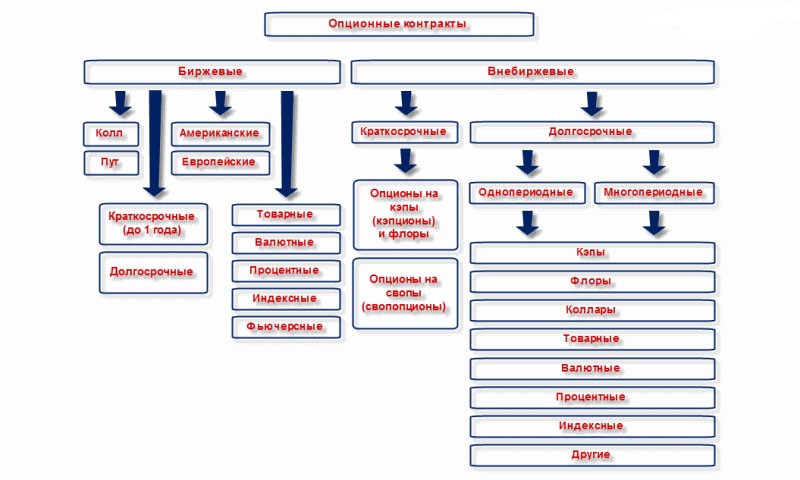

Дальше речь пойдет о деривативных инструментах фондового рынка – фьючерсных и опционных контрактов. Сами деривативные инструменты – это производные инструменты от базовых активов, по сути это обязательство, которое принимают на себя участники, по которому они должны передать определенный актив или деньги в установленный срок (или до его наступления) по согласованной ранее цене.

Фьючерс — это ценная бумага, контракт на покупку/продажу базового актива (акций, сырья, валюты) в определенную дату в будущем, но по нынешней цене. Все сведения фьючерса, его спецификацию закрепляет сама срочная биржа и включает туда такую информацию как: наименование, тип контракта, размер, срок обращения и дату поставки.

Фьючерсные контракты могут быть поставочными и расчетными. Если с поставочным контрактом всё просто — есть товар, его поставляют, то с расчетным чуть сложнее — по истечению срока контракта биржа просто распределяет убытки или прибыли между участниками контракта. Преимущества фьючерсов в их большой ликвидности, а также в большом количестве стратегий для торговли.

Фьючерсы позволяют трейдеру не иметь полной стоимости базового актива в момент покупки фьючерса, а платить только гарантийное обеспечение, поэтому зачастую брокеры дают на эту сделку крупное плечо. Но стоит помнить что ГО непостоянное и может меняться, а также необходимо рассчитывать риски при использовании кредитного плеча в сделке.

Опцион — это производная ценная бумага, контракт, дающий право покупателю совершить сделку по определенной цене до истечения срока опциона. Здесь есть несколько терминов которые необходимо знать:

Экспирация — дата истечения опциона, та, в которую происходит полный взаиморасчет между сторонами.

Страйк — определенная цена (фиксированная), по которой покупатель имеет право купить актив во время экспирации.

Есть 2 типа опциона: опцион на покупку (call option) и на продажу (put option), думаю объяснять, чем они отличаются не имеет смысла, так как по названию ясно, что в первом случае покупатель получает право купить, а во втором право продать базовый актив по страйку в дату экспирации.

Также опционы делятся на ещё 3 типа в зависимости от цены опциона и базового актива. Опционы, чья цена выше цены актива называются — Опцион «вне денег» (out of the money), если цена ниже базовой — в деньгах (in the money), а опционы цена которых примерно равна цене базового актива — опцион «около денег» (at the money).

Описанные выше инструменты — это основные финансовые инструменты для новичков и опытных трейдеров, на которых и можно извлекать прибыль. Но всегда нужно помнить о рисках, так как трейдинг — это в первую очередь большой риск. Но вы можете не переживать так как на курсе «Школа Инвестиций» вы с опытными экспертами будете разбирать каждый из инструментов, а также освоите несколько стратегий и выберете для себя оптимальную и сможете уже во время практической торговли в рамках курса торговать с прибылью.