3 главные характеристики инвестиций: доходность, ликвидность, надежность

3 мин

3 мин

2482

2482  30 Июн 2020

30 Июн 2020

Основатель и Генеральный директор, SF Education

При инвестировании своих финансов в любые активы необходимо учитывать несколько факторов: какую прибыль они могут принести, как быстро их можно продать и насколько велика вероятность потерять все проинвестированные деньги или большую их часть.

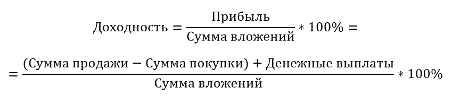

В случае любых инвестиций банк, брокер, маркетплейс или альтернативная организация, как правило, предоставляют информацию о потенциальной доходности, которая считается по следующей формуле:

В случае покупки акций под дивиденды формула будет выглядеть как частное между суммой дивидендов на акцию и стоимостью акции, все это умноженное на 100%. После прохождения даты отсечки акции могут упасть в цене, но при прочих равных, восстанавливаются в течение месяца, таким образом, стоит подождать прежде чем продавать акцию и тогда доход, полученный с дивидендов не будет нивелирован снижением стоимости акций.

Далее инвестор смотрит на то, как быстро он сможет продать актив. В случае венчурных – продажа доли в компании – долгая история, которая может доходить до нескольких лет и не всегда удачна, ведь риск банкротства стартапов или резкого изменения рынка крайне велик.

Что касается риска – он пропорционален доходности. Чем больше доходность – тем больше риск.

Поэтому при составлении портфеля необходима диверсификация. Оптимальным считается вариант, когда инвестор открывает вклад, покупает акции, облигации, также возможны более рисковые варианты – предоставление средств малому и среднему бизнесу под процент.

Коэффициенты эффективности портфеля

При одинаковой доходности менее волатильные бумаги предполагают наиболее стабильный рост. Как правило, бумаги с большей волатильностью, то есть и риском, реагируют на внешние факторы сильнее рынка. О том как рассчитывать Бета-коэффициент можно более детально узнать в видео от SF Education:

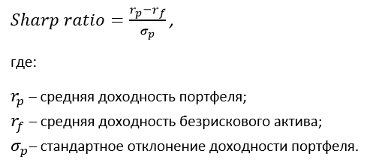

Коэффициент Шарпа

Для оценки эффективности портфеля часто используется коэффициент Шарпа.

За безрисковую ставку принято принимать ставку по 10-летним облигациям или ключевую ставку ЦБ, процент по депозитам в банках из списка ТОП-10 на Banki.ru.

- Если коэффициент Шарпа <0 – портфель невыгодный, т.к. инвестиции имеют меньший доход, чем безрисковые активы.

- Если коэффициент Шарпа – 0 – 1 – портфель имеет высокий уровень риска для доходности.

- Если коэффициент Шарпа – > 1 – уровень риска по отношению к доходности является комфортным.

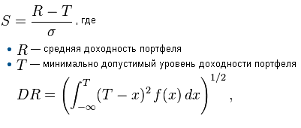

Коэффициент Сортино

Фактически отличие коэффициента от коэффициента Шарпа заключается только в том, что отклонение рассчитывается только для убыточных периодов.

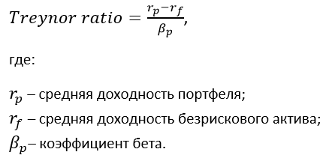

Коэффициент Трейнора

За основу в расчете данного коэффициента берутся доходность портфеля и безрисковая ставка, а также коэффициент бета (систематический риск), который показывает волатильность портфеля против рынка.

Портфель является привлекательным в случае, если показатель лучше рынка.

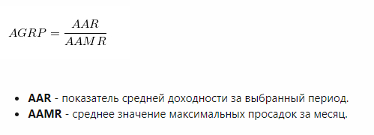

Коэффициент Швагера

Коэффициент Швагера равен частному между среднемесячной прибылью портфеля на среднее значение максимальной просадки за каждый месяц.

Привлекательность портфеля в данном случае зависит от величины коэффициента: чем выше – тем лучше.

Научиться выгодно вкладывать деньги и не совершать дорогостоящих ошибок можно на курсе «Анализ финансовых рынков» от SF Education!

Автор: Ирина Фомкина, эксперт SF Education