Чистый операционный доход (NOI): что это такое?

4 мин

4 мин

1471

1471  3 Июл 2024

3 Июл 2024

Основатель и Генеральный директор, SF Education

Нормализованный показатель операционной прибыли, используемый для определения экономической ценности коммерческой или промышленной инвестиционной недвижимости

Что такое NOI (Чистый операционный доход)?

NOI, возможно, является наиболее фундаментальным компонентом оценки недвижимости.

Деление NOI объекта недвижимости на преобладающую ставку капитализации для определенного класса недвижимости в данном регионе позволяет оценить справедливую рыночную стоимость этого объекта, иногда называемую FMV, например:

500 000 долларов США (NOI) / 5% (предельная ставка) = 10 000 000 долларов США (стоимость недвижимости)

NOI – важный сопоставимый показатель и метрика рентабельности, используемый исключительно для активов коммерческой недвижимости. NOI – это не то же самое, что чистая прибыль или фактическая рентабельность по стандартам бухгалтерского учета. В этом смысле показатель NOI (для коммерческой недвижимости) очень похож на показатель EBITDA для корпоративных финансов.

Ключевые моменты

- NOI – это стандартизированная метрика, которая служит показателем денежного потока и используется для сравнения различных типов недвижимости и оценки их экономической ценности.

- NOI для коммерческой недвижимости – это то же самое, что показатель EBITDA для корпоративных финансов, который не зависит от структуры капитала и налоговых ставок.

- NOI, разделенный на рыночную капитализацию, равен оценке рыночной стоимости инвестиционной коммерческой недвижимости.

Сравнение NOI и NIBT (Чистый доход до вычета налогов)

Важно понимать, насколько разными могут быть эти две цифры, даже для одного и того же объекта недвижимости.

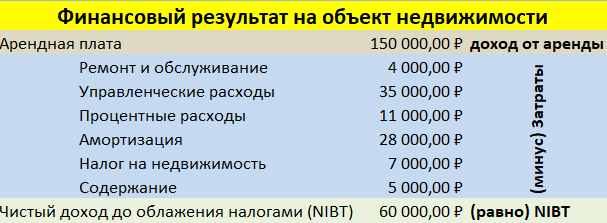

NIBT (Чистый доход до вычета налогов)

NIBT – это бухгалтерский показатель, независимо от того, идет ли речь об операционном бизнесе или инвестиционной недвижимости. Это общий доход за вычетом общих расходов. Для недвижимости доход – это, в основном, доход от аренды:

Общий доход от аренды – Общие расходы = NIBT

Поскольку во многих юрисдикциях ставки пассивного подоходного налога, как правило, высоки, обычной стратегией инвесторов в недвижимость является попытка активно завышать расходы на недвижимость, чтобы снизить свои счета по подоходному налогу.

Кроме того, если инвестор владеет несколькими объектами недвижимости, чистый доход (или NIBT) может быть представлен на уровне портфеля. Это также затрудняет понимание прибыльности каждого отдельного объекта недвижимости (или способности генерировать денежный поток).

(NOI) Чистый операционный доход

NOI – это показатель, используемый для измерения операционной прибыльности конкретного объекта недвижимости. Показатель NOI, как и показатель EBITDA, часто используется в качестве показателя операционного денежного потока при расчете коэффициентов покрытия расходов по обслуживанию долга или при сравнении объектов недвижимости для расчета предполагаемой рыночной стоимости (поскольку он не учитывает налоговые ставки и решения о структуре капитала).

Лучший способ представить себе NOI – это то, что для понимания потенциальной доходности объекта недвижимости для инвестора требуется ряд дополнений и нормализаций.

Рассмотрим следующие сценарии, которые помогут проиллюстрировать это:

- Частный инвестор владеет коммерческой недвижимостью, и этот человек получает большую часть своего пенсионного дохода от этой собственности. Из–за этого он может взимать очень высокую плату за управление, что приведет к завышению расходов на недвижимость (и занижению ее стоимости). Если бы институциональный инвестор приобрел эту недвижимость, он мог бы взимать гораздо меньшую плату за управление. Является ли плата за управление “правильной”? (не обязательно).

- Инвестор в недвижимость “А” предпочитает использовать максимальное кредитное плечо, в то время как инвестор в недвижимость “Б” вообще никогда не использует заемные средства (он платят собственными средствами за свою недвижимость). Предположим, что каждый из этих двух инвесторов владел бы недвижимостью, которая была абсолютно идентична во всех существенных отношениях – в отчете о прибылях и убытках Б не было бы “процентных расходов” (и, следовательно, был бы более высокий NIBT), в отличие от инвестора A, чей отчет о прибылях и убытках содержит высокие процентные расходы (и, следовательно, более низкий NIBT). Является ли один процентный расход “правильным”? (опять же, не обязательно).

Как правило, аналитики часто видят, что инвесторы и бухгалтеры стремятся занизить доход для целей бухгалтерского учета (поскольку это означает меньший налоговый счет), но они часто стремятся завышать NOI (поскольку это подразумевает более высокую оценку имущества).

Нормализация расходов для расчета NOI

При расчете NOI необходимо учитывать четыре основные категории расходов. Это:

1. Неконтролируемые расходы

Примерами могут служить налоги на недвижимость, коммунальные услуги, страхование, возможно, уборка снега, охрана или услуги консьержа (где это применимо). Они считаются “неконтролируемыми”, поскольку, если они не оплачиваются, это, скорее всего, является нарушением договора между арендодателем и арендаторами.

Неконтролируемые расходы – это денежные затраты, которые никогда не включаются в NIBT при расчете NOI.

2. Контролируемые расходы

На NOI и NIBT влияют три важные категории контролируемых расходов. Это плата за ремонт и техническое обслуживание, за управление и процентные расходы.

Они контролируемы в том смысле, что арендодатели могут “отложить” техническое обслуживание, чтобы завышать NIBT (например, при продаже); они также могут выполнять фиктивный ремонт или техническое обслуживание, чтобы завышать расходы и платить меньше налогов. Кроме того, владельцы недвижимости могут платить себе столько, сколько захотят, в качестве платы за управление. И, наконец, использование долга в качестве источника финансирования необязательно, поэтому проценты (хотя и являются фактическими денежными расходами) могут отображаться или не отображаться во всех отчетах о прибылях и убытках в зависимости от предпочтений владельца в отношении структуры капитала с высоким или низким уровнем задолженности.

Некоторые контролируемые расходы либо добавляются обратно в NIBT (или нормализуются), чтобы получить NOI – мы рассмотрим пример в ближайшее время.

3. Неденежные расходы

Самый важный из них – амортизационные отчисления. Как и в случае с EBITDA (для корпоративных финансов), амортизация является неденежным расходом и, следовательно, включается обратно в NIBT при расчете NOI.

4. “Гипотетические” расходы

Важным примером является так называемая “надбавка на вакантность”. Хотя многие объекты коммерческой недвижимости могут быть полностью сданы в аренду на момент финансирования или приобретения, большинство специалистов по коммерческой недвижимости и кредиторов назначают надбавку на вакантность для объекта недвижимости.

Надбавки за вакантность выражаются в процентах от дохода от аренды и имитируют гипотетический “простой”, когда недвижимость может пустовать в течение определенного периода времени без какого-либо дохода от аренды. Доля вакантных площадей зависит от географии и типа недвижимости, при этом в небольших населенных пунктах и на объектах недвижимости с более высоким уровнем риска обычно наблюдается более высокая “гипотетическая” доля вакантных площадей.

Расчет NOI

Самый простой способ рассчитать NOI – начать с NIBT, сложить обратно неденежные и контролируемые расходы, затем вычесть нормализованные контролируемые расходы и “гипотетические” расходы.

Ниже приведен наш предыдущий пример, скорректированный соответствующим образом:

В этом примере вы заметите, что показатель NOI в размере 119 000 сильно отличается от показателя NIBT в размере 60 000; довольно часто можно увидеть некоторые расхождения, даже такие значительные, как это, в зависимости от различных обстоятельств, которые мы рассмотрели ранее.

Но вы можете видеть, что расчет NOI гораздо более стандартизирован и, следовательно, сопоставим по классам недвижимости и географическим регионам (например, EBITDA).

Получите 3-х дневный бесплатный демо-период