Что такое срочный долг и как им управлять

2 мин

2 мин

135

135  26 Авг 2024

26 Авг 2024

Основатель и Генеральный директор, SF Education

Долг с приоритетом требования

Что такое срочный долг?

Приоритетный долг, или вексель, – это денежные средства, причитающиеся компании, которая имеет преимущественные права на денежные потоки компании. Он более надежен, чем любой другой долг, такой как субординированный долг (также известный как младший долг), поскольку старший долг обычно обеспечен активами. Это означает, что кредитору предоставляется право первого удержания имущества, установок или оборудования компании в случае, если компания не выполнит свои обязательства по погашению долга.

Получите 3-х дневный бесплатный демо-период

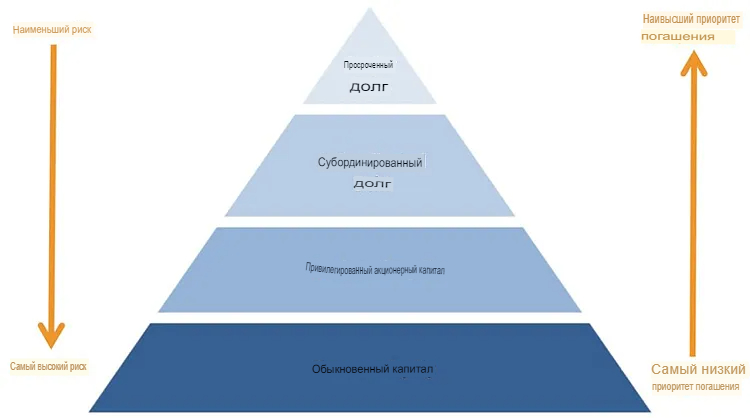

Пирамида, показывающая ранжирование основного долга

Наиболее распространенными видами срочных займов являются долгосрочные займы и возобновляемые кредитные линии. Они предоставляются коммерческими или корпоративными банковскими подразделениями банка.

Основные характеристики срочных займов

Как показано на диаграмме выше, финансирование компании за счет приоритетного долга обеспечивает наименьший риск и наивысший приоритет погашения для кредитора по сравнению с другими видами долга. Держатели долгов, как правило, держатели облигаций и банки, имеют право на погашение долга перед акционерами, если компания проходит процедуру банкротства и ликвидации.

Поскольку речь идет о заемных средствах, для каждого уровня долга предусмотрен соответствующий график выплат по процентной ставке, при котором компания будет регулярно выплачивать основную сумму долга и проценты. Более того, чтобы избежать потенциальной неплатежеспособности заемщика, старшие держатели долга могут помешать компании выдавать младшие долги. Если да, то это указано в соглашениях о приоритетных долговых обязательствах, которые призваны обеспечить кредитору дополнительную защиту от убытков.

Соглашения о приоритетных долговых обязательствах

Долговые обязательства – это соглашения между заемщиком и кредитором, которые могут носить довольно ограничительный характер. Например, от компании-заемщика может потребоваться поддерживать определенный уровень кредитоспособности. Это достигается путем установления определенного уровня коэффициентов левериджа, таких как коэффициенты покрытия расходов на обслуживание долга и процентов.

От компании также может потребоваться ведение определенных видов деятельности или воздержание от любых видов деятельности или инвестиций, которые выходят за рамки ее основной деятельности. Если заемщик не соблюдает условия соглашения, то кредитор имеет право либо аннулировать кредит и потребовать немедленного погашения начисленных процентов и основной суммы долга, либо внести изменения в кредитный договор, например, увеличить процентную ставку по кредиту.

Считается более безопасной инвестицией

Поскольку приоритетный долг считается более безопасной инвестицией, кредиторы получают за него наименьшую прибыль. В отличие от приоритетного долга, когда банки берут на себя какой-либо второстепенный долг компании, они взимают более высокие процентные ставки, чтобы компенсировать риск, связанный с подчиненным статусом.

Долгосрочные займы доступны различным предприятиям и широко предлагаются крупными банками. Эти банки, как правило, имеют низкую стоимость финансирования и выгодный спред между этой стоимостью и процентной ставкой, которую они взимают со своих заемщиков.

Кроме того, для поддержания здоровой финансовой системы финансовые регуляторы внедряют стандарты и требования, которые побуждают банки идти на меньший риск и уделять больше внимания предоставлению “приоритетных” финансовых продуктов.

Необеспеченный приоритетный долг

Необеспеченный долг отличается тем, что он не содержит заложенного актива в качестве обеспечения. Вместо этого владельцы долга предъявляют общие требования к активам компании. Если компания обанкротится, необеспеченные старшие должники становятся первыми в очереди на получение выплаты из активов компании, за исключением любых заложенных активов для обеспеченных старших должников. Все оставшиеся активы после выплаты старшим держателям долговых обязательств будут переданы подчиненным держателям долговых обязательств.