Сколько можно заработать на дивидендах?

5 мин

5 мин

2806

2806  25 Авг 2020

25 Авг 2020

Основатель и Генеральный директор, SF Education

Получите 3-х дневный бесплатный демо-период

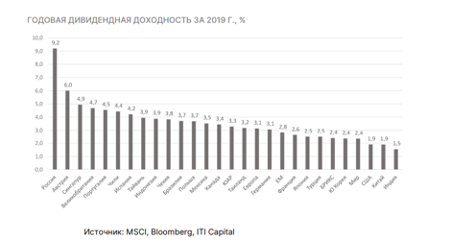

Средняя годовая дивидендная доходность по акциям компаний в разных странах существенно отличается. В России компании выплачивают одни из наиболее высоких дивидендов.

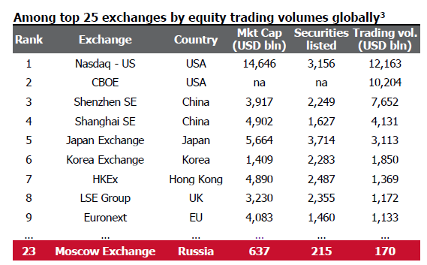

Данный факт обусловлен низкой ликвидностью бумаг по сравнению с акциями, торгуемыми за рубежом, например, в LSE, на NASDAQ, на NYSE.

Согласно статистике, Московская биржа занимает 23 место по объемам торгов на рынке акций среди всех бирж мира.

Вместо выплаты дивидендов на зарубежных биржах активно применяется практика обратного выкупа акций, которая поддерживает стоимость бумаг. В России также проводится buyback (обратный выкуп акций).

Среди компаний, которые реализуют данную программу в нефтегазовом секторе – Роснефть, Новатэк, Лукойл, среди металлургов – ТМК (которая также проводит делистинг и расписок с LSE и с Московской биржи). Среди ИТ-компаний свои акции выкупает с рынка Яндекс, в ТМТ – МТС.

В финансовом секторе наиболее видным игроком, осуществляющим buyback, является Банк Санкт-Петербург (БСПБ), но в 2020 году компания отказалась как от выплаты дивидендов, так и от программы buyback ввиду необходимости средств для развития бизнеса.

Почему компании проводят buyback?

Основными критериями, по которым можно вычислить компании, которые могут осуществить программу обратного выкупа являются:

- наибольшее снижение стоимости бумаг с начала года среди всех бумаг на рынке, что может стать важным триггером для принятия решения менеджментом корпораций в пользу скупки акций с рынка с целью поддержания стоимости бумаг;

- низкий free-float (долей акций в свободном обращении, т.е те, которые можно купить на бирже) и потенциальная возможность смены статуса организации с публичного на частный;

- традиционно проводимая компанией программа обратного выкупа;

- соотношение денежных средств на балансе компании к рыночной капитализации находится на уровне приближенном к 1х, а также низкая долговая нагрузка, что позволяет организации осуществлять обратный выкуп акций.

В кризис, когда стоимость акций существенно снижается, программа выкупа ускоряется, при росте котировок – наоборот, замедляется, поскольку дорого покупать бумаги невыгодно, если только нет необходимости поддержки стоимости цены бумаги на определенном уровне.

В 2020 году дополнительным стимулом к проведению обратного выкупа акций российскими эмитентами стало предложение Банка России 20 марта 2020 года об упрощении процедуры buyback, а именно: компании могут выкупать свои акции с биржи в 2020 году через брокера и по рыночной цене. Ранее компании были обязаны озвучивать стоимость выкупа и уровень цены, по которой будет проводиться программа.

Как появляются торговые идеи на основании обратного выкупа?

Если стоимость бумаги 10 рублей, а компания планирует выкупить акции по 15 рублей, то доходность может составить порядка 50%. Однако важно понимать, что не всегда все держатели акций могут претендовать на получение данной доходности. Бывают и случаи, когда программа обратного выкупа предлагается на условиях выбора держателя акций. Если прочитать между строк – эмитент просто хочет выкупить акции у дочернего предприятия, тогда ваша акция может не попасть в данную программу.

Чаще всего компании объявляют сроки проведения обратного выкупа и объем, например, 3% от капитала за 2 млрд руб. Тогда мы смотрим на количество акций компании, находим 3%, делим 2 млрд руб. на 3% акций компании и получаем примерную стоимость выкупа на акцию. Так мы понимаем, насколько он может быть выгодным.

Как участвовать в обратном выкупе?

Для участия в обратном выкупе акций необходимо заполнить заявление у брокера. О процедуре хорошо рассказано в статье.

Компания делает делистинг с биржи. Каковы сроки обратного выкупа?

В случае, если компания проводит делистинг, эмитент устанавливает объем выкупа и стоимость, объявляется добровольное предложение о выкупе акций. Оно регулируется Федеральным законом (ФЗ) от 26.12.1995 N 208-ФЗ (ред. от 04.11.2019) “Об акционерных обществах” (с изм. и доп., вступ. в силу с 01.01.2020) ст. 84.1. Согласно закону, Срок принятия добровольного предложения составляет 70-90 дней. Срок оплаты бумаг указывается в добровольном предложении. Более детально с законодательством можно ознакомиться здесь.

После выкупа 30% доли компании объявляется обязательное предложение, которое регулируется тем же ФЗ, ст. 84.2. Срок принятия обязательного предложения составляет 70-80 дней с момента поступления предложения в Общество.

Срок оплаты бумаг не более 17 дней после истечения вышеуказанного срока. Более детально с законодательством можно ознакомиться здесь.

При достижении владения 95% объявляется принудительный выкуп, который регулируется статьями 84.7 и 84.8. того же ФЗ. Срок принятия принудительного предложения составляет 45-60 дней. Срок оплаты бумаг не более 25 дней после истечения вышеуказанного срока. Более детально с законодательством можно ознакомиться здесь.

Вернемся к дивидендам.

Россия выплачивает около 4% от объема годовых дивидендов в ведущих странах мира.

По итогам 2018 года, в 2019 году компании выплатили около 3 трлн руб. дивидендов, половину из которых составили промежуточные дивиденды, то есть выплаты за кварталы или полугодия. По итогам 2019 года многие компании отложили выплаты дивидендов или отказались от них вовсе, многие – сократили выплаты. Выше мы упоминали БСПБ, который направил средства на развитие бизнеса. HeadHunter, Детский мир, Эталон задержали выплаты дивидендов. Детский мир сперва выплатил лишь часть дивидендов, оставшуюся нераспределенную прибыль за 2019 г. оставил в резерве, но в августе принял решение отдать акционерам остаток прибыли, поскольку бизнес “встал на рельсы”, восстановив прежние мощности после окончания ограничений из-за пандемии COVID-19.

На текущий момент интересными дивидендными историями являются Сбербанк: ~8% доходности, Эталон: ~11% доходности, а также квартальные дивиденды, за которыми можно следить, например, в данном календаре.

Важно понимать, что высокие дивиденды могут оказаться под угрозой по итогам 2020 года. Коронавирус оказал негативное давление на бизнесы компаний, которым пришлось сформировать дополнительные резервы, сократить CAPEX, некоторым пришлось уволить часть персонала и затянуть пояса. В годовом сопоставлении, безусловно, будет наблюдаться сдержанная динамика EBITDA и FCF (свободный денежный поток).

Покупка акций под дивиденды

Основные даты

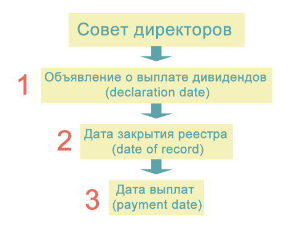

Важно помнить, что есть несколько ключевых дат:

Для получения дивидендов приобретать акции следует за два торговых дня до отсечки, после отсечки происходит снижение стоимости акции примерно на размер дивиденда. Данный гэп нивелируется в течение от дня до нескольких месяцев, что обусловлено привычкой инвесторов реинвестировать полученную прибыль в рынок.

В России выплаты по дивидендам, как правило, производятся в течение 14 дней.

Что стоит учесть?

Прежде чем покупать бумаги той или иной компании, необходимо понять, насколько бумага подвержена давлению со стороны макроэкономических факторов. На данный факт важно обращать внимание, поскольку от этого зависит сколько можно заработать на дивидендах по акциям.

Научись грамотно управлять капиталом на фондовом рынке на курсе «Академия Трейдинга» от SF Education!

Автор: Фомкина Ирина, эксперт SF Education