Опционы: что это и как заработать на них?

3 мин

3 мин

2835

2835  25 Апр 2020

25 Апр 2020

Основатель и Генеральный директор, SF Education

Главная задача инвестора заключается в том, чтобы извлечь максимум прибыли при минимальных убытках. Для этого необходимо выбрать наиболее эффективный инструмент снижения рисков.

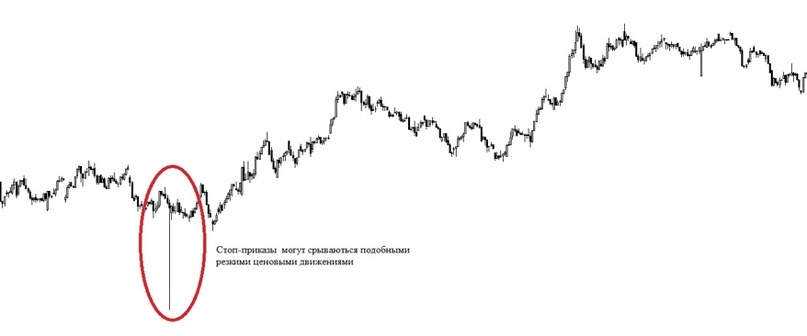

На сегодняшний день самым простыми базовым считается выставление стоп-приказа (Stop Order) на закрытие сделки (Stop-Loss Order).

Однако, такой способ не всегда эффективен, поскольку цена может дойти до значения стопа и затем развернуться, но уже без участия инвестора. Опцион же — более рациональный инструмент в этом плане.

Что такое опционный контракт

Опционный контракт считается уникальным инструментом. Во-первых, он позволяет хеджировать риски по открытым позициям и на спотовом, и на срочном рынке, а во-вторых, они позволяют зарабатывать как на направленном движении рынка (на росте при покупке и нападении при продаже), так и на движении рынка в любом направлении или нахождении его в боковике.

Напомним, что опцион или опционный контракт (Options Contract) – соглашение, которое дает право его покупателю купить (продать), а его продавцу – обязательство продать (купить) базисный актив в будущем по заранее оговоренной цене.

Базисным активом опциона может быть любой биржевой инструмент: акция, товар, валюта и так далее. На российском срочном рынке обращается только один вид опционов, а именно на фьючерс. Опцион – более сложный инструмент в отличие от фьючерса.

Получите 3-х дневный бесплатный демо-период

Поскольку опцион дает право его покупателю исполнить или не исполнить соглашение, а продавец обязан совершить встречную по отношению к покупателю сделку, то необходимо данное неравенство каким-то образом компенсировать.

И эта компенсация выражается в премии (стоимости) опциона, которую платит покупатель продавцу опциона. Размер премии определяется рынком, а не биржей, так как именно премия является основным предметом торга инвесторов. Но она не имеет ничего общего со страйком (StrikePrice) – ценой исполнения опциона.

Виды опционов

Теперь рассмотрим, какие бывают опционы. Классифицировать их можно по следующим признакам:

1. Направление операции:

1.1. на покупку базисного актива – опцион Call

Покупатель опциона Call имеет право исполнить его и приобрести базисный актив по цене страйк, продавец же обязан поставить базисный актив.

1.2. на продажу базисного актива – опцион Put

Покупатель опциона Put имеет право исполнить его и продать базисный актив по цене страйк, продавец же обязан заплатить за базисный актив.

2. Срок исполнения:

2.1. американские опционы (American Options) могут быть предъявлены к исполнению в любое время до окончания срока обращения опциона;

2.2. европейские опционы (European Options) исполняются только в день погашения опциона;

3. Соотношение спот-цены и цены страйк:

3.1. опцион «в деньгах» – ITM (in the money) – имеет внутреннюю стоимость

Внутренняя стоимость – разница между текущей рыночной ценой базисного актива и ценой исполнения опциона:

а) внутренняя стоимость для опциона Call = Спот-цена - Страйк b) внутренняя стоимость для опциона Put = Страйк - Спот-цена

3.2. опцион «около денег» – ATM (at the money);

3.3. опцион «вне денег» – OTM (out of the money) – не имеет внутренней стоимости.

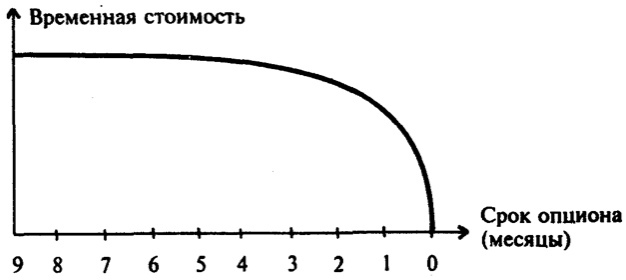

Теперь, когда Вам известно понятие внутренней стоимости опциона, можно поговорить и о его временной стоимости. В сумме временная и внутренняя стоимости составляют цену опциона.

Таким образом, Временная стоимость = Премия опциона – Внутренняя стоимость.

Иначе говоря, временная стоимость – это вознаграждение продавца опционного контракта, за которое он возьмет на себя риск совершения сделки по невыгодной цене, если этого потребует покупатель.

По мере приближения к дате экспирации цена опционного контракта падает, даже если внутренняя стоимость находится на прежнем уровне. И временная стоимость соответственно также падает.

В связи с этим возникла необходимость в создании модели, которая бы прогнозировала стоимость опциона. На сегодняшний день существует не одна такая модель, но наиболее популярной считается модель Блэка – Шоулза (Black-Scholes Option Pricing Model). Подробнее данную модель рассмотрим в одной из следующих статьях.

Как заработать с помощью опционов?

Есть 2 основных способа:

1. На изменении премии опционного контракта

1.1. покупка опциона Call+ рост цены базисного актива => рост премии опциона Call;

1.2. покупка опциона Put + падение цены базисного актива => рост премии опциона Put.

2. С помощью хеджирования рисков

2.1. покупка базисного актива + покупка опциона Put+ падение цены базисного актива на размер опционной премии => продажа базисного актива по цене страйк;

2.2. покупка базисного актива + покупка опциона Put + рост цены базисного актива на размер опционной премии => продажа базисного актива по спот-цене.

Также с помощью опционов можно строить и более сложные стратегии, но это будет требовать большего опыта. Со своей стороны мы в следующих статьях рассмотрим более подробно вопросы прогнозирования премии опциона и хеджирования рисков.

Автор: Кристина Попова, специалист Private Banking в АО “Райффайзенбанк”