Как оценить инвестиционный портфель по модели Шарпа?

4 мин

4 мин

6702

6702  13 Май 2020

13 Май 2020

Основатель и Генеральный директор, SF Education

Получите 3-х дневный бесплатный демо-период

Основной целью любого инвестора является получение прибыли. Однако, чтобы достичь эту цель, следует грамотно составить инвестиционный портфель.

Для начала необходимо иметь четко представление, что из себя представляет инвестиционный портфель. Прежде всего, это совокупность ценных бумаг, приобретаемых инвестором в ходе активных операций по вложению капитала в прибыльные объекты. Инвестиционные активы могут быть разными: начиная от акций и облигаций, заканчивая недвижимостью и автомобилями

Каждый инвестор самостоятельно выбирает свою инвестиционную стратегию. Кто-то вкладывается в проверенные и менее рискованные проекты, жертвуя высокой прибыльностью. Другие же, наоборот, предпочитают вкладывать свои средства в краткосрочные и прибыльные дела, рискуя потерять их в случае провала.

Многие начинающие инвесторы задаются вопросом, из каких ценных бумаг можно сформировать свой инвестиционный портфель и каким образом оценить правильность этого составления. Одним из способов оценки инвестиционного портфеля является модель Шарпа. Познакомиться с другими концепциями, которые применяются в финансовом анализе, можно на нашем открытом онлайн-курсе «Финансы с нуля».

Как известно, чем выше риск, тем выше прибыльность от использования инвестиционной стратегии. Иногда существует грань, за которой риск получить убыток выше вероятности получения прибыли. Именно для этого и применяют модель Шарпа.

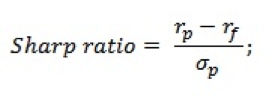

Коэффициент Шарпа — это параметр, который показывает, насколько доход от стратегии соотносится к потенциальному риску.

rp — доход за фиксированный период

rf — безрисковый доход

σp — стандартное отклонение доходности портфеля

Доходность портфеля представляет собой взвешенную сумму среднеарифметических дневных доходностей, а риск портфеля равен взвешенной сумме стандартных отклонений доходностей акций.

За безрисковую доходность часто берут среднюю ставку доходности 10 летних облигаций федерального займа. Используя эти показатели, можно определить коэффициент Шарпа.

Если значение данного индекса больше 1, то выбранная стратегия является хорошей, а результативность управления портфелем — высокая.

Если же значение показателя Шарпа колеблется в интервале от 0 до 1, то уровень риска выше, чем достаточная доходность. Инвестировать в такой проект можно, но он не принесет достаточной прибыльности.

И, наконец, если значение показателя Шарпа будет меньше 0, то целесообразнее пересмотреть активы в инвестиционном портфеле или вложить их в безрисковый актив, например, облигации федерального займа.

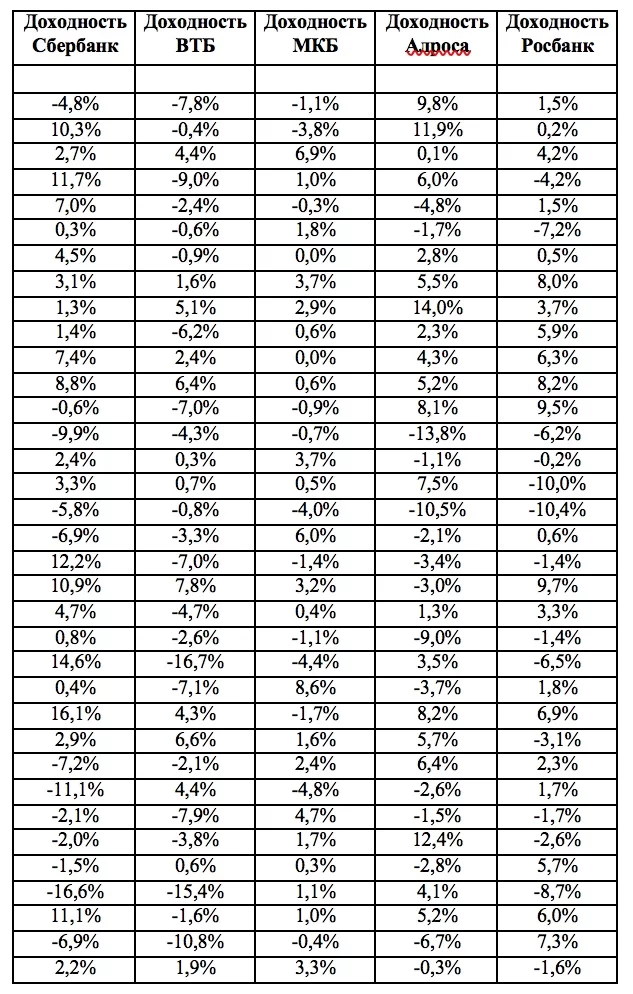

Для знакомства с моделью Шарпа я составила инвестиционный портфель из акций пяти известных российских компаний: Сбербанк, ВТБ, Алроса, Росбанк, Московский кредитный банк. Вы можете составить портфель любым способом, каким захотите, с любым количеством компаний.

Для анализа я решила использовать данные за 3 года по месяцам (табл. 1), однако для более точного анализа можно увеличить рассматриваемый диапазон и частоту.

Выгружаем данные в Excel. Подробное руководство по правильной выгрузке данных смотрите в файле, который прикреплен к посту («Алгоритм действий»).

Далее необходимо рассчитать доли акций каждой компании в общем портфеле (табл. 2).

А затем следует рассчитать доходность по каждой ценной бумаге портфеля (табл.3). Для этого воспользуемся формулой в Excel:

Доходность акции = LN (Предыдущий период/Отчетный период)

Доходность акции Сбербанка = LN(B3/B2) = 8,8%

Доходность акции ВТБ= LN(С3/С2) = 6,4%

Доходность акции МКБ = LN(D3/D2) = 0,6%

Доходность акции Алросы= LN(Е3/Е2) = 7,5%

Доходность акции Росбанка= LN(F3/F2) = 8,2%

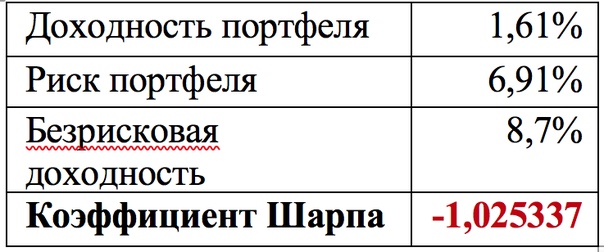

Далее рассчитаем доходность портфеля, риск портфеля и безрисковую доходность (табл.4). Безрисковая доходность была взята как средняя доходность по 10-летним ОФЗ и составляет 8,7%. Для расчета использованы следующие формулы:

Доходность портфеля = Сумма (СРЗНАЧ(Диапазон доходности i-ой компании) × Доля i-ой компании в портфеле)

Риск портфеля = Сумма (СТАНДОТКЛОН(Диапазон доходности i-ой компании) × Доля i-ой компании в портфеле

Коэффициент Шарпа = (Доходность портфеля – Безрисковая доходность) / Риск портфеля

На примере этих бумаг мы получили значение коэффициента Шарпа равное -1,025 (-102,5%). Показатель чрезвычайно низкий. Таким образом, следует пересмотреть состав ценных бумаг или инвестировать в ОФЗ.

Следует заметить, что индекс получился отрицательным за счет того, что доходность каждой ценной бумаги, а следовательно, и самого портфеля, намного меньше безрисковой доходности.

Чтобы получить положительный показатель Шарпа, следует на ранней стадии выбора состава инвестиционного портфеля отобрать такие ценные бумаги, чтобы уровень доходности портфеля превышал безрисковую доходность.

Также, для более точного анализа следует взять котировки акций за большой промежуток времени и периодичность. В этом случае можно в полной мере выявить эффективность инвестиционного портфеля.

Основным преимуществом анализа инвестиционного портфеля индексом Шарпа является наглядность прибыльности той или иной ценной бумаги. Данный метод позволяет рассмотреть характер доходности портфеля – плавную или скачкообразную.

Однако и такой анализ не лишен недостатков:

- Коэффициент учитывает лишь усредненную прибыль в процентах, но не учитывает убыточные периоды;

- При анализе методом индекса Шарпа резкое колебание доходности портфеля рассматривается негативным образом и воспринимается как риск, хотя у каждого инвестора может быть разный риск-аппетит;

- Индекс Шарпа не учитывает стандартное отклонение. При расчете коэффициента не принимаются во внимание чередующиеся и последовательные убытки.

Но несмотря на наличие некоторых недостатков, коэффициент Шарпа позволяет выявить наиболее доходные инвестиционные стратегии при составлении портфеля. Данный метод можно комбинировать с другими видами инвестиционного анализа для составления более точного представления о сформированном портфеле.

Автор: Дарина Есенгулова, Mazars, consulting

Получите 3-х дневный бесплатный демо-период