Системы налогообложения предприятий

8 мин

8 мин

1475

1475  14 Фев 2022

14 Фев 2022

Основатель и Генеральный директор, SF Education

Если проанализировать шутки и афоризмы на тему налогов, то можно сделать вывод, что и у нас, и за рубежом оплата налогов воспринимается как вынужденная необходимость и игра с элементами плутовства с обеих сторон. Налогообложение считается одной из самых сложных тем при изучении финансов предприятия. По налогообложению пишут учебники, законодательная база по налогам регулярно дорабатывается и изменяется. В этой статье мы рассмотрим основные налоги, которые уплачивает предприятие, как они рассчитываются и их особенности. За более детальной информацией можно и нужно обращаться, например, в текущую версию Налогового кодекса РФ, на интернет-порталы, которые специализируются на налогообложении и предоставляют актуальную информацию, а также в учебники по налогообложению.

В России существуют разные режимы налогообложения. В рамках нашей темы имеет смысл рассмотреть ОСНО (общую систему налогообложения) и УСН (упрощенную систему налогообложения), потому что они наиболее распространены на предприятиях.

Основные налоги, которые уплачиваются при режиме ОСНО, это:

– налог на прибыль;

– налог на имущество организаций;

– налог на добавленную стоимость (НДС);

– социальные взносы;

– НДФЛ (налог физических лиц, но в бюджет его перечисляет организация).

При УСН уплачиваются:

– налог от дохода ИЛИ от разницы доходов и расходов;

– социальные взносы;

– НДФЛ (налог физических лиц, но в бюджет его перечисляет организация).

Далее рассмотрим более подробно каждый налог в этих системах налогообложения:

Основные системы налогообложения предприятий

Налог на прибыль

Налог на прибыль рассчитывается следующим образом:

Налог на прибыль = налогооблагаемая база × ставка налога (обычно 20%),

где

налогооблагаемая база (прибыль) = доходы организации за текущий год – расходы организации за текущий год – убытки прошлых лет

Доходы — это выручка по основному виду деятельности компании, а также внереализационные доходы (например, поступления от сдачи в аренду, проценты по банковским вкладам). Для расчета налога на прибыль доходы учитываются без НДС и акцизов.

Расходы — это обоснованные, документально подтвержденные затраты предприятия. Они делятся на расходы, связанные с основной деятельностью (например, стоимость сырья и материалов, зарплата сотрудников, коммерческие и административные расходы), и на внереализационные расходы (затраты на услуги банков, курсовые разницы и пр.). Важно, чтобы расходы соответствовали основной деятельности предприятия, иначе их могут не принять к учету. Например, какое-то обучение, если оно не отвечает деятельности предприятия, не будет учтено как расход при расчете налога на прибыль. Кроме того, в Налоговом кодексе прописан закрытый перечень расходов (статья 270), который также не уменьшает налогооблагаемую базу. Например, это начисленные дивиденды, премии работникам, если они не прописаны в трудовых договорах, лечение, спорт, проезд сотрудников до места работы и др.

Убытки прошлых лет — это превышение расходов над доходами за прошлые периоды. До 31.12.2021 нельзя уменьшить налогооблагаемую базу за счет убытка прошлых лет более чем на 50%. Т.е., если у нас доходы за вычетом расходов за текущий период составили 1000 тыс. руб., а убыток прошлых лет 600 тыс. руб., в 2021 году мы сможем зачесть только 500 тыс. руб. убытка и уменьшить налогооблагаемую базу до 500 тыс. руб., а еще 100 тыс. руб. убытка прошлых лет перенесется на будущие периоды.

Ставка налога: базовая ставка налога составляет 20%, из них 3% идут в федеральный бюджет, а 17% — в региональный бюджет (такой порядок распределения действует до 2024 г.). При этом ставка для регионального бюджета может быть уменьшена по решению субъекта РФ. Также пониженные ставки действуют в особых экономических зонах, для некоторых видов деятельности (например, IT, образование, медицина, сельское хозяйство) и видов операций (например, доходы по некоторым видам ценных бумаг).

Отчетный период по налогу на прибыль — период, по завершении которого подается налоговая декларация и совершается авансовый платеж по налогу. Может составлять квартал или месяц, на выбор налогоплательщика. Налоговый период — период, по завершении которого определяется налоговая база, подается налоговая декларация и осуществляются финальные расчеты по налогу. Для налога на прибыль длится один календарный год.

Налог на прибыль в основном оптимизируют за счет работы с расходной частью. То есть нужно добиваться того, чтобы все расходы были оформлены датами не позднее доходов, к которым они относятся, первичная документация была корректно оформлена и своевременно предоставлена в бухгалтерию. Важно, чтобы эти расходы были обоснованы, то есть было понятно, что они помогают реализовывать основную деятельность предприятия. Тогда налоговая база будет сокращаться, и соответственно, уменьшится и сам налог.

Налог на имущество организаций

Данный налог уплачивается только на недвижимое имущество предприятий.

Налог на имущество = Среднегодовая ИЛИ кадастровая стоимость имущества × ставка налога

Обычно налог считается от среднегодовой стоимости имущества. Она вычисляется как стоимость имущества за год, ежемесячно уменьшаемая на амортизацию, и берется из данных бухгалтерского учета.

Формула расчета следующая:

(общая остаточная стоимость имущества на 1 января, 1 февраля, 1 марта, .., 1 декабря, 31 декабря)/13

По кадастровой стоимости налог считается для имущества по перечню из ст. 378.2 НК РФ. Туда входят, например, деловые и торговые центры, нежилые помещения. Однако, чтобы этот вид имущества считался именно по кадастровой стоимости, он должен быть включен субъектом РФ в специальный перечень для оплаты по кадастровой стоимости, иначе налог оплачивается по среднегодовой.

Ставка налога устанавливается индивидуально субъектами РФ, но не может превышать 2,2%.

Налоговый период по данному налогу составляет календарный год, а отчетными периодами, когда платятся авансовые платежи по налогу, является I квартал, полугодие и 9 месяцев. Сроки оплаты налога определяются самостоятельно субъектами РФ.

Данный налог достаточно простой и прозрачный для расчета, оптимизировать его можно с помощью выбранного походящего метода расчета амортизации, где это применимо.

Налог на добавленную стоимость (НДС)

НДС — это налог, который уплачивается каждым участником цепочки продаж с добавленной им наценки (если он является плательщиком НДС). НДС применяется во многих странах мира, он позволяет быстро и регулярно пополнять бюджет государства.

Рассмотрим, как формируется НДС, на примере цепочки продаж товара:

| Участники продаж | Цена продажи, без учета НДС | Цена закупки, без учета НДС | Наценка | НДС к уплате в бюджет, ставка 20% |

| Предприятие А (производит товар и продает дистрибьютерам) | 200 | 0 | 200 | 40 |

| Дистрибьютор B (продает товар в магазины) | 300 | 200 | 100 | 20 |

| Магазин С (продает товар конечным покупателям) | 550 | 300 | 250 | 50 |

Таким образом, НДС уплачивается в своей части каждым участником цепочки продаж, и сумма налога зависит от наценки.

На практике так рассчитывать довольно сложно, потому что за отчетный период может быть много продаж и поступлений. Обычно формула расчета НДС выглядит следующим образом:

НДС к уплате в бюджет/возмещению из бюджета = «Исходящий» НДС к уплате за период – «Входящий» НДС к вычету за период

где

Исходящий НДС/Входящий НДС = налоговая база × ставка налога

Исходящий НДС: налоговой базой для исходящего НДС является сумма реализаций за период, а также авансовые платежи покупателей (кроме оплат товаров и работы с производственным циклом более 6 месяцев). Такой порядок определен в ст.167 НК РФ, где указано, что налоговая база возникает на момент наиболее раннего из двух событий: отгрузки или оплаты. НДС, уплаченный по авансовым платежам, при реализации товаров принимается к вычету, таким образом двойного налогообложения не происходит. Однако ответственность за своевременное и корректное предоставление документов для вычета лежит на налогоплательщике.

Входящий НДС: налоговой базой для входящего НДС является сумма поступлений за определенный период по всем товарам, работам, услугам поставщиков и подрядчиков, капитальным вложениям (приобретенным или построенным объектам основных средств, нематериальным активам), затратам при проведении капитального строительства, монтажа и сборки основных средств, облагаемым НДС. Также можно принять к вычету НДС по выданным авансам. Этим объясняется то, что некоторые компании совершают авансовые платежи в конце квартала или года. Таким образом они увеличивают свой входящий НДС. Соответственно, уменьшается НДС к уплате в бюджет за данный отчетный период и улучшается денежный поток.

Для принятия НДС к вычету нужно соблюсти ряд условий и иногда быть готовым отстаивать свою позицию перед налоговой инспекцией. Так, база для входящего НДС должна быть приобретена для осуществления облагаемой НДС деятельности организации, оприходована на балансе фирмы и подвержена корректно оформленными документами, местом реализации должна быть признана РФ.

Базовая ставка НДС составляет 20%, за исключением ряда товаров, работ, услуг, а именно:

- Ставкой 10% облагаются продовольственные товары, товары для детей, медицинские товары (полный перечень приведен ст.164 НК РФ).

- Ставка 0% используется для экспортируемых товаров, работ, услуг и операций (более подробно см. ст.164 НК РФ).

- Некоторые товары и операции освобождены от уплаты НДС, например, многие виды медицинских услуг, перевозка пассажиров, образовательная деятельность (подробнее см. ст. 149 НК РФ).

Налоговым периодом для НДС является квартал. При этом оплата НДС за прошедший квартал производится тремя равными частями ежемесячно.

Для подтверждения НДС нужны договор, первичные документы, а также счета-фактуры. Счет-фактура – документ строго установленного образца, в котором прописывается ставка и сумма НДС, он применяется только для учета данного налога. Для принятия к вычету авансовых платежей требуется свой тип счета-фактуры – счет-фактура на аванс.

НДС можно назвать самым сложным для учета налогом. Сейчас ФНС России налажен автоматизированный контроль проверки НДС по цепочке контрагентов. Это требует от организаций тщательного учета налога, а также внимательного отношения к выбору контрагентов, потому что часто при недобросовестности одного из продавцов страдает вся цепочка. Для оптимизации НДС нужен действительно компетентный бухгалтер, налаженный документооборот, проверка контрагентов, а также продуманная работа с авансовыми платежами.

Социальные взносы

Компания при найме физического лица по трудовому договору обязана оплачивать социальные взносы, а именно, делать выплаты в пенсионный фонд, в фонд обязательного медицинского страхования, а также в фонд социального страхования по следующим ставкам (на 2021 год):

| Сумма дохода работника с учетом НДФЛ за 1 календарный год* | Ставка в Пенсионный фонд (ПФР) | Ставка в фонд обязательного мед. cтрахования (ФФОМС) | Ставка в фонд социального | Итого % отчислений |

| до 966 000 руб включительно | 22,0% | 5,1% | 2,9% | 30,0% |

| до 1 465 000 руб включительно | 22,0% | 5,1% | 0,0% | 27,1% |

| более 1 465 000 руб | 10,0% | 5,1% | 0,0% | 15,1% |

У этих правил есть несколько исключений. Так, пониженные социальные взносы платят предприятия, работающие в сфере IT, частично — резиденты особых экономических зон (более подробно см. статью 427 НК РФ).

Кроме того, хотя налог на доходы физических лиц (НДФЛ) в размере 13% — это налог физического лица, а не компании, организация является налоговым агентом по данному налогу, то есть обязана его удерживать из заработной платы и перечислять в бюджет. НДФЛ рассчитывается от суммы заработной платы, то есть сотрудник получает 87% дохода, а 13% идет в бюджет.

Рассмотрим на примере, сколько налогов платит компания при найме на работу человека.

| Сумма, руб | Формула расчета | |

| Заплата, которую получает сотрудник | 50 000 | |

| НДФЛ | 7 471 | Зарплата/0,87*13% |

| Сумма дохода с учетом НДФЛ | 57 471 | |

| Сумма соц выплат | 17 241 | Сумма дохода с учетом НДФЛ*30% |

| Сумма затрат комании | 74 712 |

Разница между зарплатой, которую получает работник, и затратами компании составляет 49,4%. Эта разница уменьшается после того, как сотрудник зарабатывает более 966 т.р. в год, однако растут абсолютные значения.

Расчетным периодом для социальных взносов является один календарный год, отчётными периодами – I квартал, полугодие, 9 месяцев года. Организации уплачивают взносы по сотрудникам ежемесячно, не позднее 15-го числа следующего после начисления зарплат месяца.

По данным выплатам сложно говорить о какой-то оптимизации, потому что все прозрачно и строго регламентировано, а размер зарплат для сотрудников компания выбирает исходя из своих бизнес-целей. По социальным взносам важно корректно и своевременно подавать документы и производить оплату, чтобы избежать штрафов, а также следить за изменениями законодательства.

Получите 3-х дневный бесплатный демо-период

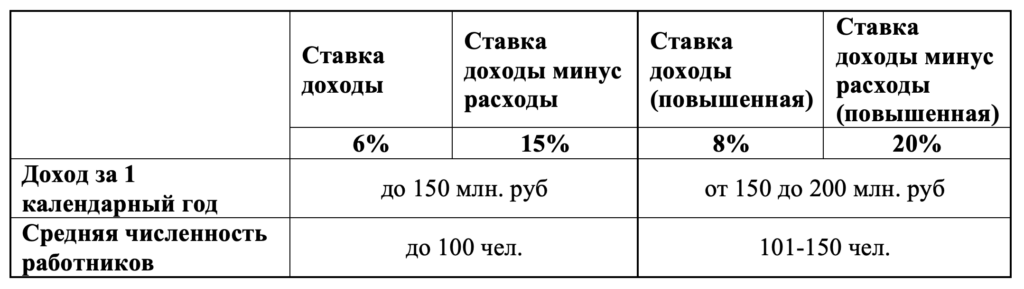

Налогообложение в режиме УСН

Предприятие может работать на упрощенной системе налогообложения при соблюдении ряда условий:

– число сотрудников не превышает 150 человек;

– доход за 1 календарный год не превышает 200 млн. руб.;

– остаточная стоимость ОС не превышает 150 млн. руб.;

– у компании нет филиалов;

– доля участия других лиц не более 25%.

Как мы увидим далее, УСН намного проще с точки зрения учета и экономнее для предприятия, чем ОСНО.

Налог от дохода или от разницы доходов и расходов

Данный налог заменяет налог на прибыль, НДС и налог на имущество, за исключением случаев, перечисленных в п. 2 ст. 346.11 НК РФ. Например, налог на имущество, рассчитываемый от кадастровой стоимости , уплачивается и на УСН.

Базовые ставки по данному налогу следующие:

Субъекты РФ могут по своему усмотрению снижать ставки, а именно:

– для налоговой базы «доходы» ставка может установлена от 1 до 6%;

– для налоговой базы «доходы минус расходы» – от 5 до 15%.

Налогоплательщик имеет право выбрать, от какой базы будет рассчитываться налог: от доходов или от «доходы минус расходы».

Обычно выбирают налоговую базу от доходов, потому что там проще бухгалтерский учет и меньше контроль налоговой инспекции. Базу «доходы минус расходы» есть смысл выбирать, когда расходы составляют более 60% от доходов (при стандартных ставках налогов 6% и 15%), и эти расходы соответствуют перечню расходов в п. 1 ст. 346.16 НК РФ. Расходы организации, не входящие в этот перечень, налоговую базу не уменьшают.

Налоговым периодом для данного налога является один календарный год, отчётными периодами – I квартал, полугодие, 9 месяцев года.

Социальные взносы

Организации на УСН уплачивают социальные взносы, а также являются налоговым агентом по НДФЛ по правилам и ставкам, аналогичным ОСНО. Сниженные ставки, указанные в статье 427 НК РФ, в 2021 году действуют для некоммерческих и благотворительных организаций на УСН.

ИП, не имеющие наемных работников, обязаны уплачивать 40 874 руб. социальных взносов «за себя», а также перечислять в бюджет 1% от дохода, превышающего 300 тыс. руб. в год. При этом ИП имеет право уменьшить налог на доходы на сумму оплаченных социальных взносов или зачесть их в расходы, если налоговая база считается по принципу «доходы минус расходы». Юридические лица и ИП с сотрудниками имеют право зачесть до 50% от суммы взносов.

ИП уплачивает взносы «за себя» разово или частями в течение календарного года, а 1% от доходов, превышающих 300 000 руб. — до 1 июля следующего года.

Налоговый и отчетный периоды, а также сроки оплаты социальных взносов аналогичны ОСНО.

Выводы

В статье даны описания по основным налогам предприятия, однако некоторые опущены: акцизы, таможенные платежи, транспортный, земельный, водный налоги. Они встречаются не на всех предприятиях и зависят от специфики бизнеса. Также здесь не рассказано о таких режимах налогообложения, как патентная система и единый сельскохозяйственный налог, потому они не часто встречаются на предприятиях. Все ставки, показатели, положения законодательства актуальны на апрель 2021 года.

Налоги — сложная, но вполне осваиваемая тема. Она важна для всех управленцев, потому что влияет на прибыль и денежные потоки. Некорректная работа с налогами может привести к штрафам и остановке деятельности организации. Также по налоговым выплатам бывают льготы, о которых нужно узнавать самостоятельно.

Важно знать положения НК РФ относительно деятельности и особенностей своего предприятия и быть в курсе изменений законодательства.

Оптимизировать налоги можно подбором квалифицированного главного бухгалтера и финансового директора, налаженным документооборотом, планированием, работой с налоговой базой. Важно также работать с улучшением денежных потоков по налогам, потому что иногда важен равномерный денежный отток по выплатам налогов, а иногда важно сохранить деньги в компании как можно дольше.

Закончить хотелось бы на том, что раз уж по признанию многих великих людей налоги — это неизбежность и игра с элементами плутовства, то лучше знать правила и играть в нее как профессионал.

Автор: Васильева Наталья, эксперт SF Education