Правильный расчет стоимости капитала

6 мин

6 мин

18669

18669  15 Сен 2020

15 Сен 2020

Основатель и Генеральный директор, SF Education

Наиболее распространенным подходом к расчету стоимости капитала компании или проекта в настоящее время является средневзвешенная стоимость капитала (WACC – weighted average cost of capital), привлечённого в данную экономическую единицу из двух источников:

- собственные средства (cost of equity, CoE);

- заёмные средства (cost of debt, CoD).

Методы расчета стоимости собственного капитала

Общепринятая методика расчета стоимости собственного капитала, применяемая в настоящее время, базируется на модели САРМ (Capital Asset Pricing Model). Согласно ей, стоимость собственного капитала зависит от четырёх параметров:

- риска рынка, на котором действует тот или иной бизнес;

- чувствительности искомого бизнеса к данному рынку;

- безрискового уровня доходности, свойственного данной экономике;

- прочих рисков, напрямую не связанных с рынком (страновой риск, риск, связанный с размером компании и т.д.).

Формула расчета стоимости акционерного капитала может быть представлена в следующем виде:

CoE = Rf + β*(Rm – Rf) + C, где

Rf (risk-free rate) – безрисковая ставка доходности в данной экономике;

β (бета) – индикатор чувствительности стоимости компании/проекта к рынку;

Rm (market risk) – рыночный риск, распространяющийся на рынок в целом;

С – премии за прочие риски.

Разность Rm – Rf также часто называют рыночной премией за риск (equity risk premium).

В качестве безрисковой ставки при расчётах традиционно берётся ставка государственных облигаций той страны, на территории которой оперирует данный бизнес (в США – трежерис, в России – ОФЗ-ПД, и т.д.).

Коэффициент Бета

Коэффициент бета в математическом смысле представляет собой ковариацию двух переменных – рыночной капитализации искомого бизнеса и рыночного индекса. Чем более синхронно ведёт себя рыночная капитализация относительно рынка, тем ближе бета к единице. При меньшей чувствительности бета приближается к нулю, при большей – увеличивается.

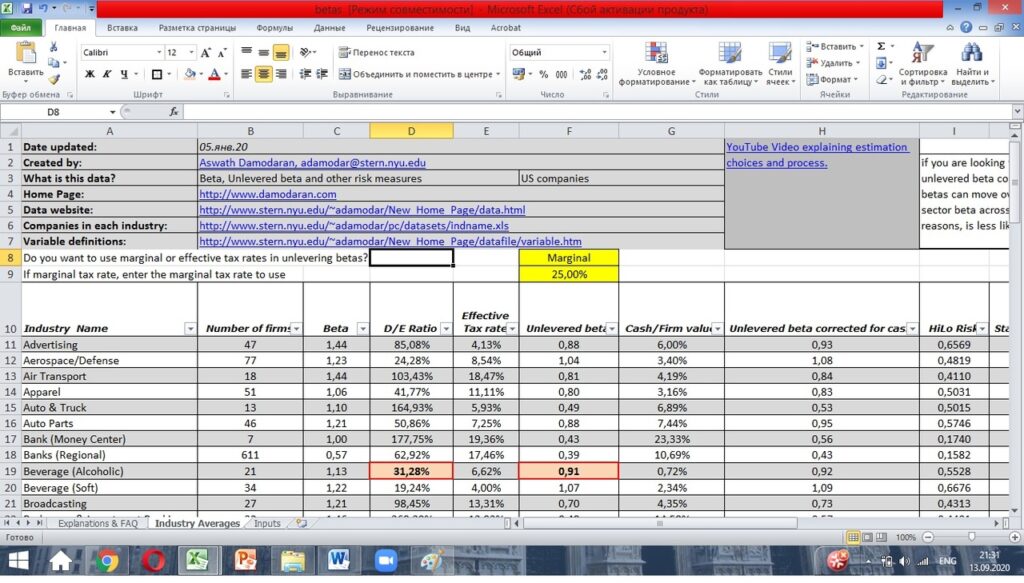

Вместе с тем, в инвестиционном анализе (за исключением разве что департаментов equity research) самостоятельный расчет беты обычно не производится, так как этот процесс является достаточно трудоемким и неэффективным. Как правило, большинство инвестиционных банкиров и аналитиков находит требуемую бету в специальных таблицах, расположенных на сайте профессора Асвата Дамодарана. Данные таблицы содержат большие массивы регулярно обновляемой аналитической информации по оценке бизнеса, которыми пользуются миллионы аналитиков по всему миру.

Рыночная премия за риск

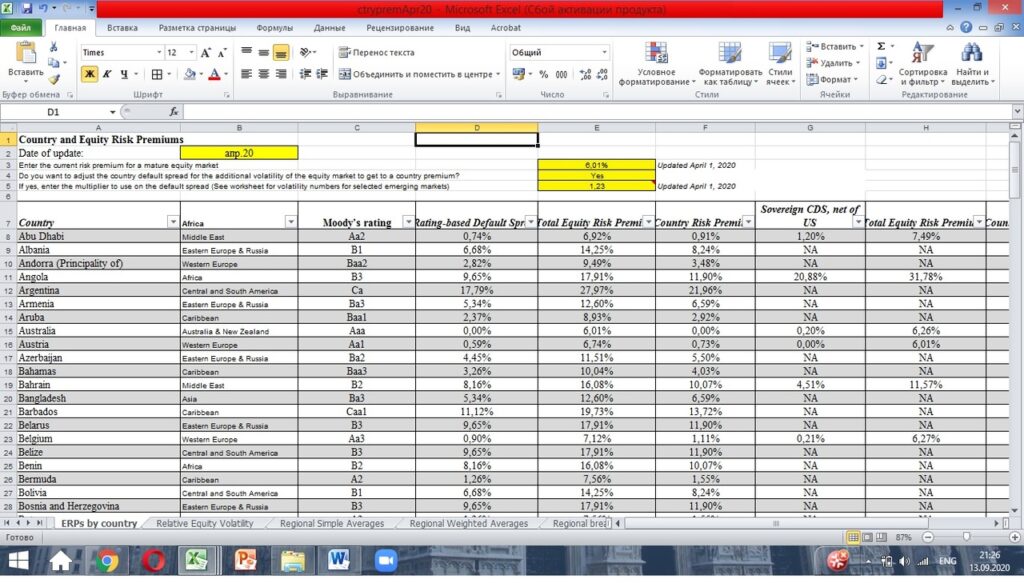

Из этих же таблиц, как правило, берется следующий компонент формулы – рыночная премия за риск. При этом в таблице Дамодарана данная премия включает в себя также страновой риск (который, естественно, уже не нужно добавлять далее в состав премий за прочие риски во избежание задвоения).

Прочие же премии, которые в рамках расчета WACC учитываются отдельно – это, к примеру, премия за малый размер компании, так как субъекты малого и среднего бизнеса в силу своего размера менее устойчивы перед негативными факторами внешней среды и менее стабильны с точки зрения прогнозирования деятельности.

Дискуссионным является вопрос о том, нужно ли включать прочие премии в периметр умножения на бету, или же более целесообразно прибавлять их к сумме безрисковой ставки и рыночной премии за риск. Представляется, что более верен все же второй способ, так как прочие риски, премии на которые учитываются в рамках расчета WACC, не относятся напрямую к тому или иному рынку, а касаются иных факторов (размер бизнеса, и т.д.).

Пример расчета стоимости собственного капитала

Рассчитаем стоимость собственного капитала компании, исходя из следующих вводных.

Организация осуществляет хозяйственную деятельность, связанную с производством алкогольных напитков. Компания ведет операционную деятельность на территории России, имеет организационно-правовую форму ООО и, как следствие, является непубличной. Исходя из оборотов и численности персонала предприятия, его можно отнести к числу субъектов малого и среднего предпринимательства.

Вооружившись перечисленными сведениями, произведем расчет стоимости собственного капитала нашего условного предприятия.

Для расчета первого параметра (Rf) нам, как было сказано выше, необходима ставка по облигациям федерального займа Минфина РФ с постоянной доходностью (ОФЗ-ПД), выпущенных максимально близко к текущей дате для большего соответствия рыночным условиям. Воспользовавшись данными сайта rusbonds.ru, можно обнаружить, что последняя эмиссия облигаций ОФЗ-ПД началась 03.06.2020, называется ОФЗ-26234-ПД и имеет купонную доходность в 4,5% годовых. Таким образом, зафиксируем:

Rf = 4,5%

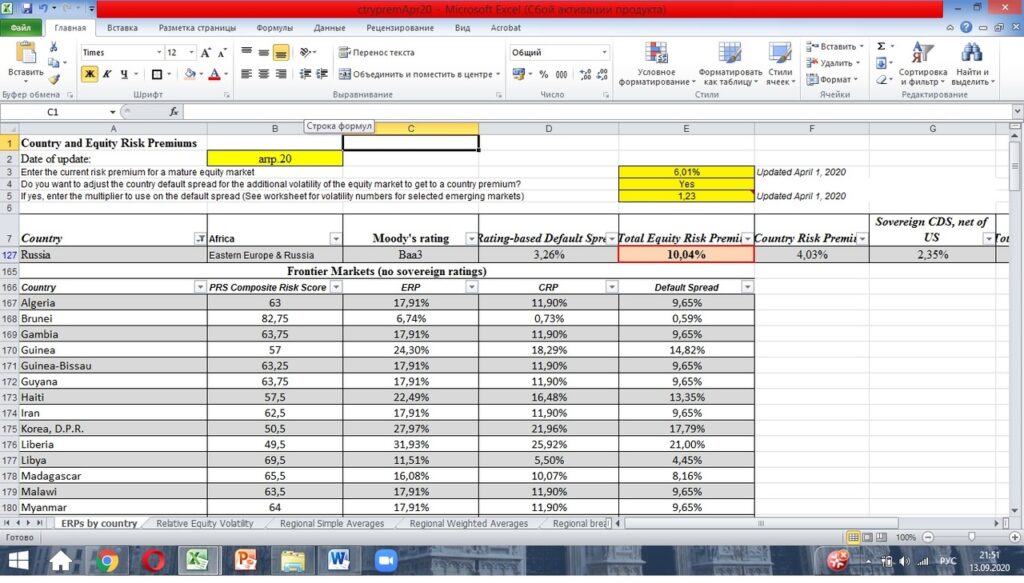

Величину рыночной премии за риск (equity risk premium) мы вычислим на основании таблицы Дамодарана, которая приведена ниже. Все таблицы Дамодарана, содержащие необходимые параметры для оценки бизнеса, находятся на сайте. Для нахождения рыночной премии за риск необходимо воспользоваться сведениями, содержащимися в таблице Country and Equity Risk Premiums. Из описанной таблицы нам интересен столбец Total Equity Risk Premium, соответствующей стране, в которой компания ведет свою операционную деятельность:

Так как по условиям основным государством, в котором организация осуществляет операционную деятельность, является Россия, воспользуемся значением данного столбца из соответствующей строки:

Equity risk premium = Rm – Rf = 10,04%

Обращаем внимание, что данная рыночная премия за риск включает в себя также страновой риск (то есть, повторно учитывать данный риск при расчете стоимости собственного капитала не нужно!).

Расчет коэффициента β

Для расчета коэффициента β (беты) применяем сведения, консолидированные в иной таблице Дамодарана, а именно Beta, Unlevered beta and other risk measures. В разрезе нашей задачи для нас представляют интерес два показателя из данной таблицы: Unlevered beta и D/E Ratio, соответствующие отрасли деятельности компании – производству алкогольных напитков (Beverage (Alcoholic) ).

Unlevered beta – это среднее значение беты для той или иной отрасли. При этом, однако, данную бету нельзя в чистом виде использовать для оценки компании, так как она является unlevered, то есть не учитывает структуру капитала отдельно взятой организации (в русскоязычном сегменте иногда встречается такой термин, как «стерильная бета»). Вместе с тем, структура капитала предприятия важна для расчета его беты, так как чувствительность стоимости компании к рынку напрямую зависит от доли акционерного капитала в его совокупной структуре.

Для корректировки беты на структуру капитала компании и получения levered beta (рабочей беты), которая и будет использоваться в итоговой формуле оценки cost of equity, применяется формула Хамады:

Levered beta = Unlevered beta * (1 + (1 – T) * D/E), где

T – эффективная ставка налога на прибыль, актуальная для компании;

D/E (Debt/Equity) – это соотношение заемного и собственного капитала организации.

Несмотря на кажущуюся простоту расчета коэффициента D/E, он имеет в своей основе одно важное допущение, которое легко проигнорировать: за базу для расчета берутся рыночные объемы заемного и собственного капитала. И если в случае с долгом рыночный объем капитала рассчитывается легко (это, собственно, тот объем долга, который был выдан компании финансовыми институтами), то в отношении собственного капитала ситуация является более сложной. В случае, если компания является публичной и ее акции торгуются на фондовом рынке, то объемом ее собственного капитала можно считать ее рыночную капитализацию. Если же компания, как в нашем случае, относится к разряду непубличных и установить размер ее рыночной капитализации не представляется возможным, то коэффициент D/E целесообразнее брать из той же таблицы Дамодарана, что и бету (эти коэффициенты также разбиты по отраслям и находятся в столбце D/E Ratio).

Что касается Т (эффективной ставки налога на прибыль), то она рассчитывается как отношение налога на прибыль, уплаченного компанией, к ее прибыли до налогообложения. В общем случае она равна номинальной ставке налога на прибыль, установленной законодательством того или иного государства, но в ряде случаев может от нее отличаться (при применении специальных налоговых режимов, налоговых льгот и т.д.). В рамках нашего кейса будем считать, что эффективная ставка налога на прибыль не отличается от номинальной и равна, соответственно, 20%.

Таким образом, рабочая бета (levered beta) нашей компании равна:

β = 0,91 * (1 + (1 – 0,2) * 0,3128) = 1,14

В качестве премии за прочие риски уместно будет обозначить премию за риск малого размера компании (так называемый size risk premium), который обычно начисляется в размере 2-3%.

Рассчитав все промежуточные показатели, вычислим стоимость собственного капитала компании:

CoE = 4,5% + 1,14 * 10,04% + 2% = 17,95%

Расчет стоимости долга

В свою очередь, механика расчета стоимости долга интуитивно более понятна, чем расчет стоимости акционерного капитала. Как правило, в инвестиционно-аналитической практике стоимость долга обычно рассчитывается по средневзвешенной процентной ставке кредитного портфеля компании. Допустим, что наша организация имеет на текущую дату следующие кредиты:

| Банк | Финансовый долг | Процентная ставка |

| Penkoff | 200 | 17% |

| Gamma Bank | 300 | 15% |

| Power Bank | 500 | 12% |

Таким образом, стоимость заемного капитала организации будет равна:

CoD = 200/1000 * 17% + 300/1000 * 15% + 500/1000 * 12% = 13,9%

Расчет совокупной средневзвешенной стоимости капитала

Рассчитав стоимости собственного и заемного капитала предприятия, нам остался завершающий маневр – расчет совокупной средневзвешенной стоимости капитала. Для этого воспользуемся следующей формулой:

WACC = CoE * E / (D + E) + CoD * D / (D + E) * (1 – T)

E – equity, собственный капитал компании;

D – debt, заемный капитал компании;

CoE, CoD – стоимость собственного и заемного капитала компании соответственно;

Т – эффективная ставка налога на прибыль компании.

Необходимо обратить внимание, что стоимость долга в рамках расчета WACC умножается на параметр (1 – Т). Этот параметр называется эффектом налогового щита. Его наличие связано с тем, что проценты по кредитам, уплачиваемые организацией (фактический доход кредиторов), не подлежат обложению налогом на прибыль (которым облагается доход акционеров), что удешевляет заемный капитал компании по сравнению с собственным.

В свою очередь, для расчета параметров E / (D + E) и D / (D + E) необязательно знать непосредственно величины D и Е, так как нам известно отношение D/E, из которого можно вывести данные соотношения.

С учетом вышеперечисленного, стоимость капитала нашей компании рассчитывается следующим образом:

WACC = 17,95% * 76,17% + 13,9% * 23,83% * (1 – 20%) = 16,32%

Полученное значение можно использовать в качестве ставки дисконтирования при оценке компании, ее тех или иных инвестиционных проектов, а также в качестве требуемой доходности от данного бизнеса. По ссылке можно получить бесплатную инструкцию по построению финансовой модели, которая позволит вам грамотно оценить компанию с помощью метода дисконтированных денежных потоков.

Автор: Малиновский Ярослав, эксперт SF Education