Время IRR прошло: новый взгляд на частный капитал

4 мин

4 мин

3286

3286  19 Ноя 2020

19 Ноя 2020

Основатель и Генеральный директор, SF Education

Научись находить и отбирать активы, компании и стартапы

для финансовых и стратегических инвестиций

на курсе «Инвестиционный менеджер» от SF Education!

Для принятия инвестиционного решения инвестор определяет сумму, которую он готов вложить в тот или иной актив, срок, через который он готов получить инвестиции обратно, желаемую доходность и соответственно риск.

Получите 3-х дневный бесплатный демо-период

Для принятия инвестиционного решения можно использовать несколько методов, наиболее распространенными являются метод чистой приведенной стоимости (NPV) и внутренней нормы доходности (IRR).

Внутренняя норма доходности (IRR)

IRR (internal rate of return; рус.: внутренняя норма доходности) – максимальная доходность, которую можно получить с проекта. Математически IRR представляет собой ставку дисконтирования, при которой NPV проекта равен 0.

Пример

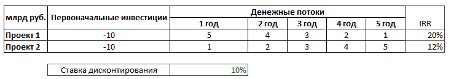

Компания/инвестор рассматривает два проекта для инвестиций.

- Первоначальные инвестиции в проекты одинаковые: 10 млрд руб.

- Риски одинаковые

- WACC одинаковый: 9%

Различие заключается только в графике поступлений денежных средств: в проекте 1 средства вернутся быстрее.

Нужно понять, какой проект наиболее выгодный.

Получаем

Какой проект выберем?

IRR в обоих случаях выше, чем WACC (при таком условии можно выбирать проект), но IRR больше в 1-ом проекте, его и выберем.

Проблемы IRR

При прочих равных, лучше выбирать проект с самым высоким NPV или IRR?

- Целесообразнее выбирать NPV.

- IRR не учитывает абсолютную величину прироста доходности акционеров (в отличие от NPV).

- Поскольку NPV выражается в абсолютном значении, она демонстрирует абсолютный прирост доходности от реализации проекта независимо от объема первоначальных инвестиций. IRR же является процентным показателем, который отражает лишь относительный прирост доходности.

- IRR является отличным дополнением к NPV. Показатель помогает увидеть более полную картину.

Показатель DaRC

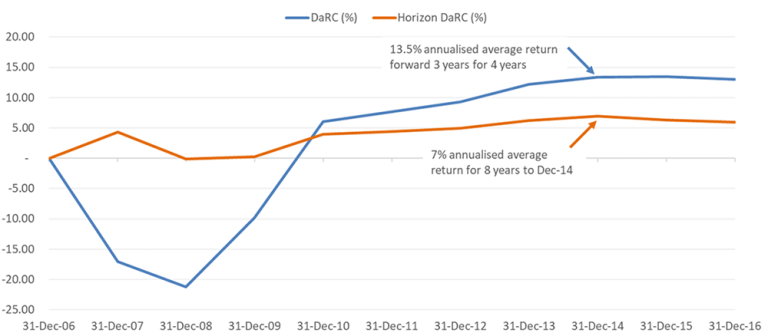

Вместе с тем, существует ещё один инвестиционный показатель, похожий на IRR с точки зрения экономического смысла – доходность капитала с поправкой на срок (Duration-adjusted Return on Capital – DaRC). Ниже показан график сравнения DaRC и IRR на горизонте реализации инвестиционного проекта.

DaRC, по существу, является более точной метрикой, которая предоставляет инвесторам более достоверную информацию, таким образом исправляя недостатки IRR.

Методология DaRC и концепция учета временного параметра добавляют связь IRR и срока реализации проекта. Это позволяет инвесторам ответить на следующие вопросы:

- Когда начинает генерироваться та доходность от инвестиций, которую отображает IRR? (фактор “когда”)

- На протяжении какого времени генерируется эта доходность? (фактор “как долго”)

Оба фактора имеют ключевое значение для инвесторов, так как ответы на эти вопросы демонстрируют их реальную, а не умозрительную доходность.

В частности, IRR в 15% не означает, что инвесторы зарабатывают 15 центов на каждый доллар, инвестируемый на ежегодной основе. Это происходит потому, что IRR не содержит ответов на вышеуказанные вопросы. В статье Inside Private Equity авторы кратко представляют концепцию и предоставляют понимание DaRC.

Тем не менее, без учёта факторов “когда” и “как долго”, мейнстримные показатели инвестиционной эффективности не дают полноценного представления о том, сколько денег инвесторы зарабатывают (или теряют) от реализации проекта.

Методология DaRC лишена недостатков IRR. IRR не показывает, что его приблизительное значение относится к так называемым “форвард-форвард транзакциям”, т.е. поступления и отток денежных средств происходят в среднем либо по достижении первоначальной договоренности, либо по закрытию фонда прямых инвестиций.

Наглядная презентация эффективности методологии DaRC представлена в следующей таблице. Она демонстрирует индивидуальные и усреднённые результаты по трем инвестиционным проектам. DaRC, IRR и TVPI рассчитываются на дату 31 декабря 2017 года.

Вверху таблицы приведены исходные данные по денежным потокам, датам и суммам, при этом отрицательные денежные потоки выделены синим цветом, положительные – черным. Объединенные данные – это сумма денежных потоков трех предыдущих инвестиций, тогда как производный (synthetic) вариант рассчитывается с использованием методологии DaRC.

Методология DaRC использует механизм учета временного параметра для определения синтетических транзакций: нулевой купон – одно точечное вложение денег и одноразовое распределение денег в качестве фиксированного дохода. Они эквивалентны потоку денежных средств, который они представляют. Внизу диаграммы показаны детали синтетических транзакций, даты и суммы с использованием тех же правил, что и для исходных данных, а также для расчетов итоговых данных для DaRC, IRR и Horizon DaRC (годовой нормы прибыли).

DaRC и IRR действительно очень похожи: они оба отражают доходность за период, полученную в течение времени инвестирования капитала. Но только DaRC учитывает факторы “когда” и “как долго”

На диаграмме ниже показано, как доходность DaRC и Horizon DaRC фонда меняется с течением времени. В чем же заключается разница между ними? DaRC – это норма прибыли, которую инвестированный капитал генерирует с течением времени в среднем, в то время как Horizon DaRC – это фактическая годовая норма доходности, которую инвесторы получают в пределах определенного горизонта инвестирования.

Таким образом, Horizon DaRC представляет собой кривую доходности, где 7% на конец 2014 года, показанные оранжевой стрелкой, представляют собой годовую доходность с момента начала генерации прибыли. Он представляет собой фактическую общую доходность, которую инвесторы фактически получают от своих инвестиций в фонд. Линия DaRC на графике показывает доходность по мере материализации этого дохода и развития фонда. Следовательно, 13,5% на конец 2014 года, показанный синей стрелкой, представляет собой DaRC, исчисленный с учетом информации, которая была доступна на этот момент. График показан для горизонта инвестирования в четыре года (1422 дня).

Вот почему временные метки DaRC имеют решающее значение для сохранения стоимости денег по времени.

Научись находить и отбирать активы, компании и стартапы

для финансовых и стратегических инвестиций

на курсе «Инвестиционный менеджер» от SF Education!

Автор перевода: Фомкина Ирина, эксперт SF Education