Финансовые риски: виды и методы оценки

6 мин

6 мин

40012

40012  8 Июн 2020

8 Июн 2020

Основатель и Генеральный директор, SF Education

Финансовый риск — это риск потери денежных средств и капитала.

Финансовый риск предприятия — это вероятность негативного события, влияющего на уменьшение дохода или капитала, возникающего из-за неопределенности условий финансово-хозяйственной деятельности предприятия (при неспособности выполнить финансовые обязательства предприятия перед партнерами в результате нестабильности в покупательной способности денег, формирование оптимальной структуры капитала).

Финансовые риски подразделяются на риски, связанные с покупательной способностью денег, риски, связанные с инвестированием капитала (инвестиционные), и риски упущенной выгоды.

1. Риски, связанные с покупательной способностью денег:

1. Инфляционные риски;

2. Валютные риски;

3. Риски ликвидности (несостоятельности).

Инфляционный риск — это риск обесценивания активов и снижения доходов в результате роста инфляции.

Валютный риск — это вероятность финансовых потерь в результате изменения обменного курса, который может возникнуть между заключением договора и его фактическим расчетом.

Риск несостоятельности (или риск ликвидности) определяется снижением ликвидности оборотных активов, что вызывает дисбаланс в положительных и отрицательных денежных потоках предприятия с течением времени. Подробнее об управлении оборотным капиталом мы рассказываем на нашем открытом курсе по финансовому менеджменту.

2. Инвестиционный риск выражается в потере планируемой прибыли при реализации инвестиционных проектов. Есть реальные инвестиции и портфельные (финансовые) инвестиции. Соответственно, виды инвестиционного риска различаются:

1. риск реальных инвестиций (инвестиции в производство);

2. риск финансовых (портфельных) инвестиций (приобретения ценных бумаг).

3. Риск упущенной выгоды – риск финансовых потерь (или упущенной прибыли) из-за невыполнения какой-либо транзакции или остановки бизнеса.

Общие подходы к оценке финансовых рисков

Все подходы к оценке финансовых рисков можно разделить на три большие группы:

1. Оценка вероятности риска. Финансовый риск как вероятность неблагоприятного исхода, потери или упущенной выгоды.

2. Оценка возможных потерь по конкретному сценарию. Финансовый риск как абсолютная сумма убытков от возможного неблагоприятного события.

3. Комбинированный подход. Оценка финансового риска, как вероятности возникновения, так и размера убытков.

Поскольку комбинированный подход позволяет не только оценить вероятность риска, но и оценить возможный ущерб, на практике этот подход используется чаще всего.

Методы оценки финансовых рисков

Управление финансовыми рисками представляет собой комбинацию различных методов, моделей и подходов для снижения вероятности возникновения риска. Ключевым шагом в управлении финансовыми рисками является оценка вероятности угрозы и степени абсолютных потерь.

Все методы оценки риска делятся на две группы: количественные и качественные методы. Количественные методы включают объективную, численную оценку вероятности потери капитала денег и используют для этого статистические методы анализа. Качественные методы дают субъективную оценку возможности риска на основе мнений экспертов.

Методы управления финансовыми рисками:

1. Количественные методы управления

1.1 Статистические и экономические модели

2. Качественные методы

2.1 Бальные методы, рейтинги, оценки экспертов

Преимущества количественных методов включают в себя объективность в оценке финансовых рисков, создание модели для изменения конкретного риска на основе статистических данных.

Недостатком количественных методов является сложность численной формализации качественных финансовых рисков предприятия.

Преимуществами качественных методов, по сути, является сама возможность оценки качественных рисков.

Недостаток качественного метода: субъективность оценки финансового риска предприятия — следствие экспертных оценок.

Управление финансовыми рисками

Процесс управления финансовыми рисками можно разделить на шесть последовательных этапов:

- Определения типа риска;

- Оценка степени вероятности риска;

- Оценка возможных финансовых потерь;

- Определение предельного значения уровня риска;

- Предотвращение риска;

- Оценка результатов эффективности управления рисками.

Минимизация финансовых рисков — это мера, направленная на предотвращение потери денежных средств.

Предполагаемые риски должны быть рассчитаны и сведены к минимальной сумме. Для этого используются такие методы, как: диверсификация, страхование рисков, хеджирование, форвардные контракты, инфляционные премии и резервы.

Диверсификация — инвестирование в различные активы с целью снижения рисков. Более того, в идеале снижение риска должно оказывать минимальное влияние на доходность портфеля.

Для диверсификации рисков в инвестициях принято включать в портфель различные классы финансовых инструментов, например, акции и облигации, а также различные финансовые инструменты одного типа – акции нескольких компаний.

Страхование финансовых рисков — это совокупность видов страхования, которые предоставляют страховщику обязанность выплатить компенсацию в размере полной или частичной потери дохода, а также дополнительные расходы лица, у которого заключен договор страхования, вызванный, например, в силу следующих обстоятельств: остановка производства, банкротство, непредвиденные расходы, судебные издержки, и т.д.

Страхование от потерь обеспечивает не только надежную защиту от неправильных решений, но также повышает ответственность лиц, принимающих решения, заставляя их принимать решения более серьезно, а также регулярно принимать защитные меры в соответствии с договорами страхования. Правда, использовать механизм страхования при разработке новых продуктов или новых технологий сложно, поскольку у страховых компаний в этих случаях недостаточно данных для проведения расчетов.

Хеджирование — страхование финансовых рисков путем занятия противоположной позиции по активу на рынке для компенсации ценовых рисков равной позиции на другом рынке. Экономический смысл хеджирования заключается в том, что инвесторы, продавцы и покупатели передают свои риски инвестиционным спекулянтам, гарантируя свои цены. А спекулянты получают свою прибыль, принимая риски на себя.

Форвардный контракт (форвард) — это договор, согласно которому одна сторона сделки – продавец обязуется в срок, определенный договором, передать базовый актив (товар) другой стороне по договору – покупателю или выполнить альтернативное денежное обязательство.

При этом покупатель обязуется принять и оплатить этот базовый актив, по условиям которого у сторон возникают встречные денежные обязательства в размере, зависящем от значения показателя базового актива на момент исполнения обязательств, в порядке и в течение срока или в срок, установленный договором.

Иными словами, форвардный контракт является двусторонним соглашением о продаже (приобретении) основного актива, которое составляется по стандартной форме. Заключенный форвардный контракт удостоверяет факт того, что одна сторона в определенное время обязуется продать или приобрести на установленных условиях актив. При этом цена сделки, которая состоится в будущем, фиксируется и устанавливается во время заключения форвардного контракта.

Таким образом, форвардный контракт — это обязательный для исполнения срочный контракт, в соответствии с которым покупатель и продавец соглашаются на поставку товара оговоренного качества и количества или валюты на определенную дату в будущем.

С помощью форвардных контрактов минимизируют валютные риски. В таких контрактах валютный курс и дата платежа фиксируются в момент заключения сделки.

Инфляционная премия — это дополнительный доход, выплачиваемый (или предусмотренный для выплаты) инвестору с целью компенсации его убытков от обесценивания денег в связи с инфляцией. Премия по инфляции является частью номинальной процентной ставки, которая отражает ожидаемый уровень инфляции.

Создание резервов

Резервы предприятия — это резервы финансовых и материальных ценностей предприятия, созданные для обеспечения функционирования предприятия в непредвиденных обстоятельствах, которые могут нарушить деятельность предприятия.

Резервы делятся на:

1. Резервы под снижение стоимости материальных активов — для ситуаций, когда рыночная стоимость активов становится ниже их реальной стоимости.

2. Резерв под обесценение финансовых вложений — создаются в ситуациях, когда есть признаки значительного снижения стоимости финансовых вложений

3. Резервы по сомнительным долгам — создаются в ситуациях, когда покупатели (заказчики) просрочили оплату своих долгов.

4. Резервы на будущие расходы — создаются в ситуациях, когда необходимо применять принцип начисления в бухгалтерском учете (для гарантийного ремонта и технического обслуживания, для оплаты отпусков работникам и т. д.)

Получите 3-х дневный бесплатный демо-период

Пример оценки финансовых рисков с использованием коэффициентов ликвидности

Для оценки финансовых рисков компании применяются коэффициенты ликвидности и финансовой устойчивости.

Рассмотрим пример оценки компании с применением коэффициентов ликвидности.

Можно выделить три основных коэффициента ликвидности: текущей, абсолютной и краткосрочный (иногда быстрой или оперативной) ликвидности.

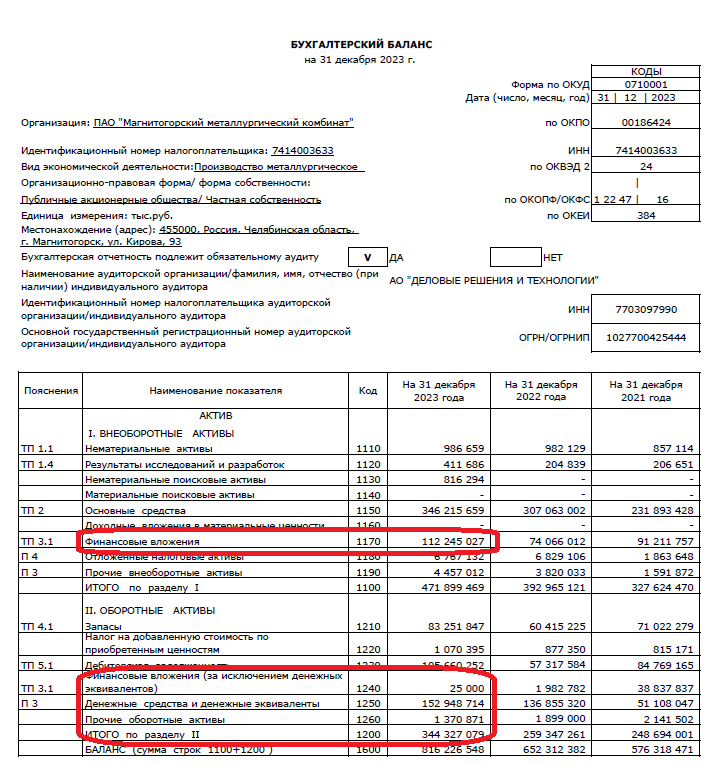

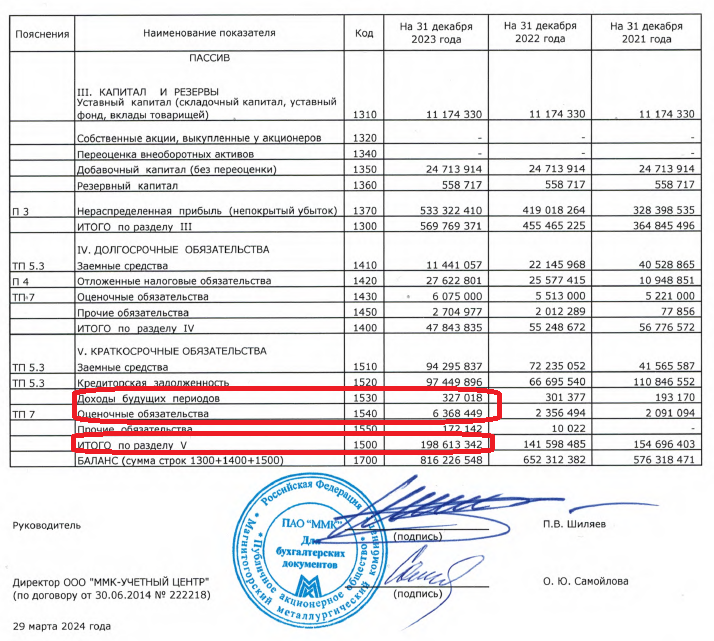

На примере отчетности ПАО «Магнитогорский металлургический комбинат» (далее – ПАО «ММК»), рассчитаем данные коэффициенты как на основе показателей из отчетности по РСБУ. Данные для расчетов взяты по состоянию на 31 декабря 2023 года. Все суммы указаны в тысячах рублей.

Для расчета коэффициентов понадобятся следующие строки баланса:

строка 1170 «Финансовые вложения»

строка 1200 «Итог по разделу 2 баланса»

строка 1240 «Финансовые вложения (за исключением денежных эквивалентов)»

строка 1250 «Денежные средства и денежные эквиваленты»

строка 1260 «Прочие оборотные активы»

строка 1500 «Итог по разделу 5 баланса»

строка 1530 «Доходы будущих периодов»

строка 1540 «Оценочные обязательства»

Коэффициент текущей ликвидности показывает способность заемщика рассчитаться по своим обязательствам. Нормальным считается значение коэффициента 1.5 – 2.5, в зависимости от отрасли экономики. Значение ниже 1 говорит о высоком финансовом риске, – предприятие не в состоянии стабильно оплачивать текущие счета.

Более высокий коэффициент текущей ликвидности всегда более приемлем, чем низкий коэффициент текущей ликвидности, поскольку он показывает, что компании легче уплачивать текущие долговые обязательства.

Формула расчета по группам активов и пассивов:

Ктл. = А1+А2+А3/П1+П2.

где:

А1 – наиболее ликвидные активы;

А2 – быстрореализуемые активы;

А3 – медленно реализуемые активы;

П1 – наиболее срочные обязательства;

П2 – краткосрочные пассивы.

Формула расчета по данным бухгалтерского баланса РСБУ:

Ктл. = (стр.1200 + стр. 1170)/(стр. 1500 – стр. 1530 – стр. 1540).

Пример расчета:

(324 327 079 + 112 245 027)/(198 613 342 – 327 018 – 6 368 449) = 2,38.

Коэффициент быстрой (оперативной) ликвидности (Кбл.) — с помощью коэффициента можно прогнозировать способность заемщика быстро высвобождать средства из оборота в денежной форме для погашения долга банка в срок. Нормальное значение коэффициента попадает в диапазон 0,7-1. Однако будет недостаточным, если большую долю ликвидных средств составляет дебиторская задолженность, часть которой трудно вовремя взыскать. В таких случаях требуется большее соотношение.

Общая формула для расчета коэффициента:

Кбл.= (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства + Денежные эквиваленты)/ Текущие обязательства

Формула расчета по группам активов и пассивов:

Формула расчета по данным нового бухгалтерского баланса:

Кбл. = (стр. 1240 + стр. 1250 + стр. 1260)/(стр. 1500 – стр. 1530 – стр. 1540).

Пример:

Кбл. = (25 000 + 152 948 714 + 1 370 871)/(198 613 342 – 327 018 – 6 368 449)=0,8.

Коэффициент быстрой ликвидности показывает способность компании погасить свои текущие обязательства краткосрочными активами. Если у фирмы достаточно краткосрочных активов, чтобы покрыть ее текущие обязательства, фирма сможет погасить свои обязательства без необходимости распродажи каких-либо долгосрочных или капитальных активов.

Поскольку большинство предприятий используют свои долгосрочные активы для получения доходов, продажа этих капитальных активов не только повредит компании, но и покажет инвесторам, что текущие операции не приносят достаточной прибыли для погашения текущих обязательств.

Высокие коэффициенты быстрой ликвидности являются более благоприятными для компаний, поскольку они показывают, что краткосрочные активы превышают текущие обязательства.

Коэффициент абсолютной ликвидности показывает, какая доля краткосрочных долговых обязательств будет покрыта за счет денежных средств и их эквивалентов в виде рыночных ценных бумаг и депозитов, т.е. абсолютно ликвидными активами.

Формула расчета по данным нового бухгалтерского баланса:

Кал. = (cтр. 1240 + стр. 1250)/ (стр. 1500 – стр. 1530 – стр. 1540)

Пример:

Кал. = (25 000 + 152 948 714)/(198 613 342 – 327 018 – 6 368 449)=0,8.

Коэффициент 0,8 означает, достаточно хороший для ПАО «ММК», т.к. он не учитывает запасы, что для данного вида бизнеса существенно.

С расчетами коэффициентов ликвидности по отчетности МСФО вы можете ознакомиться в нашем учебном пособии «Финансовый анализ отчетности: ключевые коэффициенты и интерпретация».