Куда можно инвестировать небольшие деньги?

3 мин

3 мин

4580

4580  23 Фев 2022

23 Фев 2022

Основатель и Генеральный директор, SF Education

Основное правило инвестиций — регулярность, а не большие суммы. В случае инвестирования 10 тыс. в месяц годовые инвестиции составят 120 тыс., в случае дохода в 10% сумма увеличится на 12 тыс.

Брокеры рекомендуют инвестировать не менее 30 тыс. руб. поскольку в случае меньших сумм доход могут «съесть» комиссии. В реальности инвестировать можно начинать после того как получится сформировать «подушку безопасности» в размере 3 заработных плат или расходов семьи на 3 месяца.

Диверсификация — залог успеха.

Инвестиционная стратегия индивидуальна для каждого инвестора. В случае желание максимизации прибыли необходимо понимать, что бОльшая доходность несет бОльший риск, поэтому в наиболее рискованные активы нужно инвестировать осторожно с готовностью потерять сумму на уровне ожидаемого дохода. Но можно поставить стоп-лос и зафиксировать прибыль.

Куда инвестировать небольшие суммы денег?

Вклад. До 1 млн 400 тыс. в одном банке. Причина — это гарантийная сумма агенства страхования вкладов в случае банкротства банка. Доход по вкладам должен быть ниже ключевой ставки ЦБ РФ. В случае если % по вкладам выше — это чаще всего звонок того, что у банка есть проблемы и он старается привлечь максимальное количество клиентов.

Инвестиции в ОФЗ. Доходность по облигациям федерального займа невелика, часто примерно равна доходности по вкладам, но можно рассмотреть более рискованные варианты, а именно: ОФЗ стран с более низким кредитным рейтингом.

Можно купить корпоративные облигации. Они приносят доход выше, чем вклады. Также можно получать купоны.

Если вы не знаете куда инвестировать небольшие деньги в России, то можно рассмотреть несколько вариантов для их инвестирования.

В первую очередь можно вложить их в недвижимость. Например, приобрести квартиру и сдавать ее в аренду. Это может стать дополнительным источником дохода на длительный срок.

Также можно рассмотреть вложение куда инвестировать небольшие суммы денег с доходом. В России есть множество компаний, которые предлагают высокую доходность своим инвесторам. Необходимо правильно выбрать компанию, которая обладает потенциалом для роста в будущем.

Вложиться в акции с верой в то, что бизнес компании хорош и будет развиваться, следовательно и капитализация компании будет расти. Или же можно вложиться в акции перед выплатой дивидендов, таким образом, получив доход, но после получения дивидендов нужно быть готовым подождать обратного отскока бумаги, поскольку перед датой закрытия реестра бумага проседает в цене.

ПИФы и ETF — также привлекательные инструменты для инвестиций.

Валюта. Можно использовать валютные вклады или инвестиции в зарубежные акции. Грамотный инвестиционный консультант посоветует держать основную массу средств в той валюте, в которой человек тратит средства. Меньшую, например, 30% перевести в валюту.

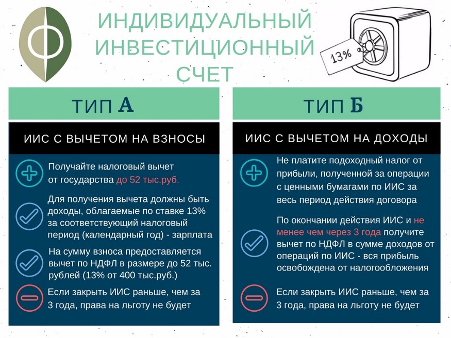

Можно открыть ИИС (индивидуальный инвестиционный счет).

Можно взять ипотеку и сдавать квартиру, с вырученных денег гасит ипотеку, но важно учитывать все риски: от срока поиска постояльцев до рисков не только потери постояльцев, но и работы, что может повлечь за собой невозможность выплачивать ипотеку. Не стоит забывать о том, что ипотека – это кредит, не накопление.

Как выбрать банк для вклада?

Критериями для принятия решения о вложении средств в тот или иной банк являются:

- Ставка по вкладу должна быть не выше ставки ЦБ,

- Банк входит в ТОП 30-50 на banki.ru, что свидетельствует о меньшем риске банкростства и непредвиденных обстоятельств

Что такое облигации?

Облигации – это фактически займ компанией средств у вас под процент.

Эмитентами облигаций бывают:

- государство, например, РФ и ее субъекты.Цель выпуска – покрытие дефицита бюджета.

- органы местного управления выпускают муниципальные облигации.

- корпорациивыпускают корпоративные облигации с целью финансирования своего бизнеса, дальнейшего развития компании. Как правило деньги идут на операционные нужды организации.

На что смотреть при покупке облигаций?

- Доходность к погашению — годовая процентная доходность, которую получит владелец облигации

- Дата погашения — дата, в которую владельцу облигации будет выплачен долг

- Процентная (купонная) доходность — проценты, которые будет получать владелец облигации до момента ее погашения.

- Номинал — сумма долга, которую владелец облигации получит после ее погашения

По сроку погашения облигации бывают:

- краткосрочные (срок погашения — менее года);

- среднесрочные (от 1 года до 5 лет);

- долгосрочные (более 5 лет).

Облигации бывают:

- обеспеченные — наиболее надежные поскольку эмитент отдал под залог какое-либо имущество или активы компании.

- необеспеченные — менее надежные. В случае банкротства организации держатели облигаций наравне с иными кредиторами встанут в очередь на получение средств от компании, но далеко не всегда деньги возвращаются в полной мере.

- субординированные необеспеченные облигации — самые ненадежные и максимально рискованные облигации. При банкротстве организации владельцы субординированного долга могут получить средства в последнюю очередь после всех кредиторов.

Покупка акций

Акции — это ценная бумага, при покупке которой акционер становится совладельцем компании.

ИИС

ИИС (индивидуальный инвестиционный счет) — это счет для торговли финансовыми инструментами. ИИС бывает двух типов:

Рекомендуем записаться на наш открытый онлайн-курс «Трейдинг и личные инвестиции», если хотите узнать больше о работе фондового рынка.

Автор: Фомкина Ирина, эксперт SF Education