Отрицательный разрыв: Что вы должны знать

3 мин

3 мин

925

925  7 Июл 2024

7 Июл 2024

Основатель и Генеральный директор, SF Education

Ситуация, при которой обязательства банка, зависящие от процентных ставок, превышают его активы, зависящие от процентных ставок.

Что такое отрицательный разрыв?

Отрицательный разрыв – это термин, используемый для описания ситуации, когда обязательства банка, зависящие от процентных ставок, превышают его активы, зависящие от процентных ставок.

Разница в процентных ставках важна, поскольку она показывает риск изменения процентных ставок и часто используется финансовыми учреждениями для создания позиций хеджирования. Учреждения, которые получают прибыль от разницы в процентных ставках, уделяют пристальное внимание разнице в процентных ставках.

Резюме

- Отрицательный разрыв – это термин, используемый для описания ситуации, когда обязательства банка, зависящие от процентных ставок, превышают его активы, зависящие от процентных ставок.

- Отрицательный разрыв это обратная ситуация положительному разрыву, который возникает, когда активы банка превышают его обязательства.

- Важной формулой для понимания является разница в процентных ставках, которая представляет собой разницу между активами, по которым начисляются проценты, и обязательствами, по которым начисляются проценты.

Влияние процентных ставок на отрицательный разрыв

Важно отметить, что отрицательный разрыв зависит от процентных ставок. Если процентная ставка снизится, обязательства будут переоцениваться по более низкой процентной ставке, что приведет к увеличению дохода. Если процентная ставка повысится, обязательства будут переоцениваться по более высокой процентной ставке, и, следовательно, доход уменьшится, поскольку банку придется выплачивать больше денег.

Пример отрицательного разрыва

Например, банк AB владеет активами на сумму 50 миллионов долларов и обязательствами на сумму 90 миллионов долларов, которые чувствительны к колебаниям процентных ставок. Поскольку обязательства превышают активы, банк AB демонстрирует отрицательный разрыв.

Получите 3-х дневный бесплатный демо-период

Последствия отрицательного разрыва

Отрицательный разрыв не всегда вреден, поскольку активы банка могут приносить доход, достаточный для покрытия процентов, которые необходимо выплачивать по его обязательствам. Однако это может свидетельствовать о том, что банк подвержен риску изменения процентных ставок, а размер разрыва указывает на то, в какой степени чистая прибыль банка может измениться в случае изменения процентных ставок. Если процентные ставки снизятся, доходы банка от его активов, приносящих проценты, также снизятся, но он также будет меньше выплачивать по своим обязательствам, приносящим проценты.

Анализ пробелов в понимании

Чтобы лучше понять значение отрицательного разрыва, важно сначала разобраться в концепции гэп-анализа. Гэп-анализ – это процесс, используемый для определения процентного риска банка и оценки степени его подверженности этому риску. Сам разрыв относится к разрыву между активами и пассивами банка, который и определяет прибыль.

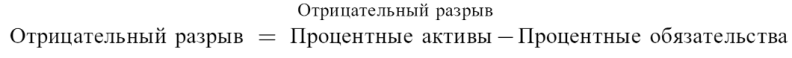

Формула разрыва процентных ставок

Формула для определения разрыва процентных ставок проста для понимания – это разница между процентными активами и процентными обязательствами.

Ограничения разрыва процентных ставок

Одним из ограничений использования разницы процентных ставок является то, что при этом не учитывается тот факт, что отрицательная разница может быть не совсем “отрицательной”, и, следовательно, она наносит ущерб финансовому учреждению. По мере снижения процентных ставок банки получают меньше от активов, но и выплачивают меньше по своим обязательствам, тем самым еще больше сокращая разрыв. Таким образом, в наибольшей степени страдают те учреждения, у которых пропорционально выше уровень обязательств по сравнению с активами.

Положительный разрыв

Другим понятием, связанным с отрицательным разрывом, является положительный разрыв, который возникает, когда активы банка превышают его обязательства. Положительный разрыв означает, что при повышении ставок прибыль или доходы банка, скорее всего, возрастут.

Отрицательный разрыв и управление активами и пассивами

Гэп-анализ – это метод управления активами и пассивами, который помогает оценить риск ликвидности. Разница в процентных ставках может быть использована для определения доходности инвестиций. Управление активами и пассивами фокусируется на сроках поступления денежных средств и доступности активов для погашения обязательств. Однако одним из ограничений гэп-анализа является то, что он не может учитывать все варианты, поскольку они предполагают более изменчивые денежные потоки.