High-frequency trading (высокоскоростная алгоритмическая торговля) – покупка инструмента с 100% уверенностью в его моментальной перепродаже по более высокой цене.

Можно приобрести любой товар с помощью HFT, зная, что через пару секунд (миллисекунд) можно продать другому по цене выше, чем купил.

Смысл: продать товар по более низкой цене до того, как настоящий покупатель захочет купить по более высокой цене.

Узнать больше о торговле на фондовом рынке можно на нашем открытом онлайн-курсе «Трейдинг и личные инвестиции».

HFT в теории

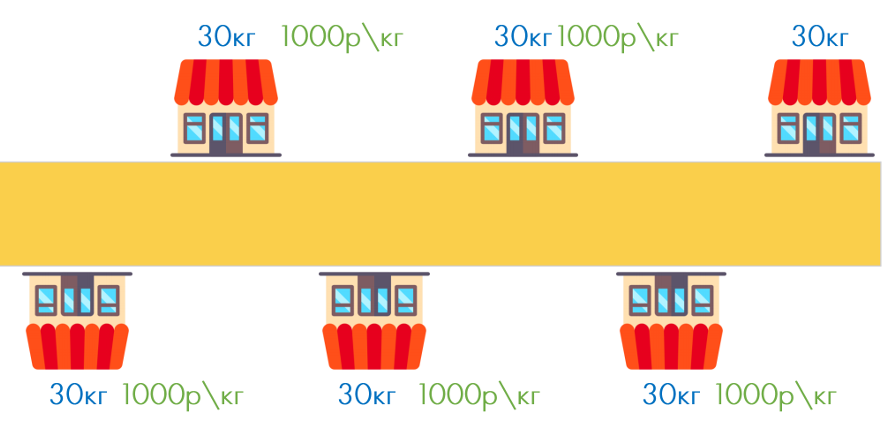

Обычный рынок

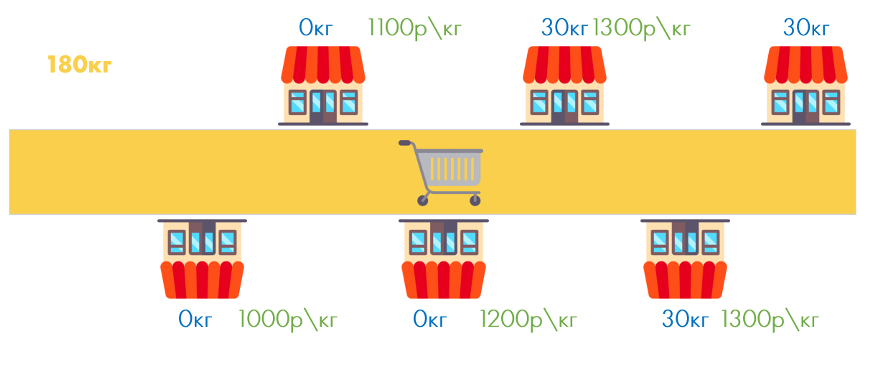

Представим, что есть рынок (базар) с несколькими павильонами. В каждом павильоне продаются 30 кг яблок. Яблоки продаются по цене 1000 рублей.

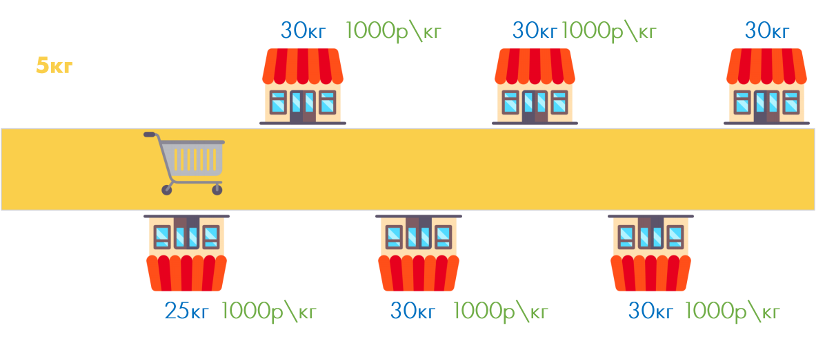

Допустим, нужно купить 5 кг. Мы идем и покупаем в первом попавшемся павильоне по цене 1000 рублей.

Допустим, нужно теперь купить 180 кг. Мы идем и покупаем в первом попавшемся павильоне. Купили 30 кг по цене 1000 рублей. Идем дальше, покупаем еще 30 кг у следующего продавца по цене 1100 рублей, так как рынок уже среагировал на наши потребности. Спрос есть, цена растет. У следующего купим те же 30 кг по цене 1200 рублей.

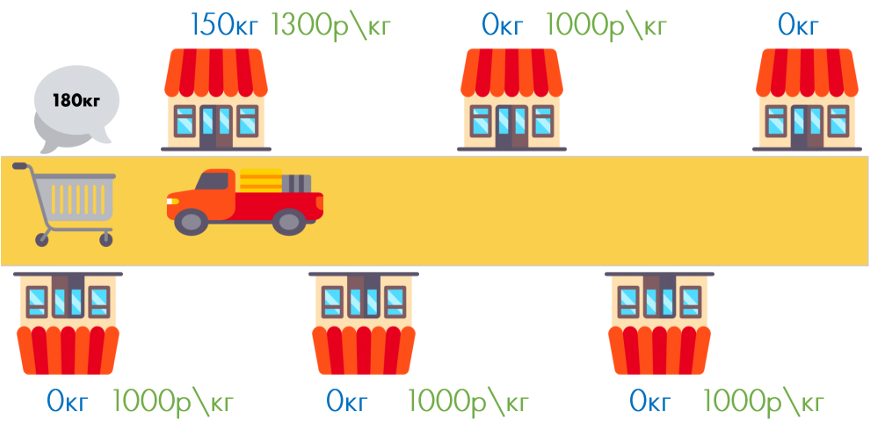

Рынок High-Frequency Trading

Рынок HFT такой же рынок, как и «обычный рынок» с несколькими павильонами, где у каждого 30 кг яблок по цене 1000 рублей. Но в чем отличие?

Предположим, что на рынке HFT Игорь хочет купить 180 кг яблок. Игорь идет к «Продавцу 1» и покупает все его яблоки, 30 кг по цене 1000 руб. Пока Игорь заполняет свою корзину яблоками, «Продавец 1» сообщает об Игоре, который хочет купить 150 кг яблок, «Продавцу 2». «Продавец 2» берет грузовик и выкупает на рынке все яблоки. «Продавец 2» зная, что на рынке ни у кого нет яблок, он поднимает цену до 1300 рублей.

Идея HFT: «Продавец 2», обладая информацией и грузовиком (скоростью выше, чем у конкурентов), может заработать большие деньги. HFT обеспечивает скоростью продавца.

Применение HFT в реальной жизни

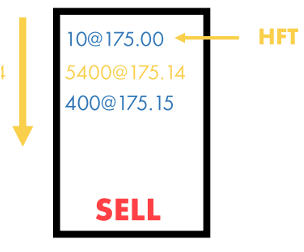

В рынке ценных бумаг существует так называемый «биржевой стакан».

«Биржевой стакан» — это таблица лимитных заявок (англ. Order Book) на покупку и продажу ценных бумаг. В Order Book указывается количество акций (10@175.00) и их стоимость (10@175.00). Заявки расположены по возрастанию стоимости ценных бумаг.

Если на «рынок ценных бумаг» поступает Market Order (т.е. кто-то хочет купить акции), то покупка происходит с самой низкой цены.

Пример

Поступил «Market Order». Игорь хочет купить 5200 акций. У нас есть «Order Book».

Ситуация 1 (обычная)

В обычной ситуации, Игорь купит акции по порядку. 10 акций по 175 рублей, 100 акций по 175,05 рублей, 5000 акций по 175,06 рублей и 300 акций по 175,1 рублей. В итоге он затратит 910 314 рублей.

Ситуация 2 (HFT)

«Продавец 1» (10@175.00) выставляет HFT. Для начала Игорь купит 10 акций по цене 175.00 рублей. Пока он будет покупать эти акции, «Продавец 1» использует HFT, чтобы купить достаточно акций и установит цену не выше максимальной. В результате Игорь затратит 910 726 рублей.

Сравнение ситуаций: в первой ситуации Игорь затратил 910 314 рублей, а во второй 910 726 рублей. HFT помогает продавцу заработать больше денег, чем в условиях, где нет HFT.

Возвращаемся к определению HFT.

High-frequency trading (высокоскоростная алгоритмическая торговля) – покупка инструмента с 100% уверенностью в его моментальной перепродаже по более высокой цене.

В реальной жизни для HFT важна скорость передачи информации. Поэтому используют оптоволокно и находятся близко к бирже. Пока кто-то делает Market Order, HFT успевает купить и перепродать этому покупателю данный товар.

High-frequency cross-x trading

В США, как известно, много бирж. Поэтому HFT работает в cross-x (через несколько бирж).

Пример

Допустим, в Чикагскую биржу поступил Market Order на 52000 акций, цена которой 175.00. Если в чикагской бирже недостаточно тех акций, тогда High-frequency Trader отправляет сигнал в Нью-Йоркскую биржу о Market Order и выкупает акции, а затем устанавливает цену выше.

High-frequency dark pool cross-x trading

Dark Pool – это место, где происходит транзакции между покупателем и продавцом одной акции.

Почему называется Dark Pool? Потому что не видно, что происходит внутри в течение дня. В результате нет страха, что покупка акций повлияет на рынок.

Dark Pool в реальности:

• Goldman Sachs (SIGMA X MFT);

• JP Morgan (Aqua).

Плюсы DP:

• Меньше устанавливаются комиссии, чем в бирже;

• Ликвидность объединяет людей, которые хотят купить и продать одни и те же акции;

• Конфиденциальность (Dark Pool обязан предоставлять информацию средствам регистрации транзакций раз в день).

Пример

Допустим, Игорь — владелец бизнеса, который решил продать свои акции.

Если он пойдет на биржу, то он должен будет рассказать всем о том, что продает акции. В результате начнется паника. Цена будет падать резко.

Если он пойдет в Dark Pool, тогда его транзакция не будет видна в течение дня и это никак не скажется на цене, то есть Dark Pool обеспечивает как конфиденциальностью, так и ликвидностью.

Благодаря «Dark Pool» High-frequency trading становится очень прибыльным занятием.

Представим ситуацию, когда поступает Market Order на 52000 акций в Dark Pool. Цена в DP ниже чем на бирже, т.к. может быть человек, который готов продать по цене 175.30, когда цена на бирже 175.50. Как обычно, покупатель сперва выкупит все акции, что есть в DP, а потом уже пойдет на биржу. Однако, если HFT сидит в DP, тогда он будет знать о Market Order. HFT выкупит недостающее количество акций из бирж повысит цену и предложит покупателю.

Читайте также:

Куда не нужно инвестировать во время кризиса?