Построение модели CAPM с использованием Excel на примере российского фондового рынка

3 мин

3 мин

7326

7326  8 Май 2020

8 Май 2020

Основатель и Генеральный директор, SF Education

Модель CAPM часто используется как дополнение к портфельной теории Г. Марковица. В практике построения инвестиционных портфелей модель САРМ, как правило, используется для выбора активов из всего множества, далее уже с помощью модели Г. Марковица формируется оптимальный портфель.

Модель CAPM связывает такие составляющие как будущая доходность ценной бумаги и риск этой бумаги. Рассмотрим модель САРМ (ее также называют модель Шарпа) более подробно.

Если вы хотите детальнее познакомиться с другими концепциями финансовой и экономической теории, то рекомендуем записаться на наш открытый онлайн-курс «Финансы с нуля».

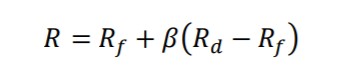

Формула Шарпа связи будущей доходности ценной бумаги и риска

R — ожидаемая норма доходности;

Rf — безрисковая ставка доходности, как правило, ставка по государственным облигациям;

Rd — доходность рынка;

β — коэффициент бета, который является мерой рыночного риска (недиверсифицируемого риска) и отражает чувствительность доходности ценной бумаги к изменениям доходности рынка в целом.

Итак, ожидаемая норма доходности — это та доходность ценной бумаги, на которую рассчитывает инвестор. Другими словами — это прибыль этой ценной бумаги.

Безрисковая ставка доходности — это доходность, полученная по безрисковым ценным бумагам. Как правило, берут ставку по государственным облигациям. Чтобы посмотреть ставки по государственным облигациям, можно зайти на сайт центрального банка РФ. В России на данный момент она составляет 15,87%.

Под доходностью рынка понимают доходность индекса данного рынка, в нашем случае индекс РТС (RTSI). Для Американских акций берут индекс S&P 500.

Бета — коэффициент, показывающий рискованность ценной бумаги.

Применение модели оценки капитальных активов

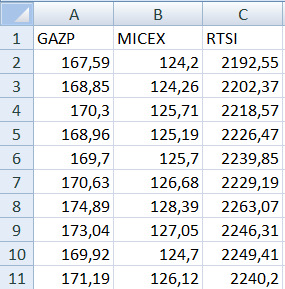

Итак, попытаемся рассчитать будущую доходность акции Газпрома GAZP. Возьмем котировки этой акции и индекса РТС (RTSI) и ММВБ (MICEX) по дням за период с 10 июля 2023 года по 1 июля 2024 года (котировки можно экспортировать в Excel с сайта).

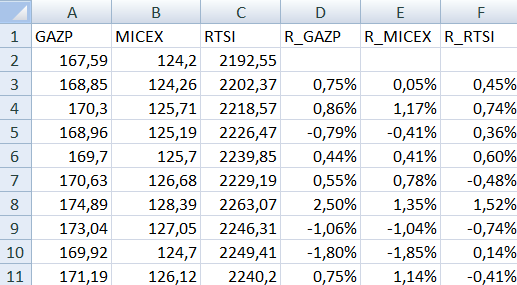

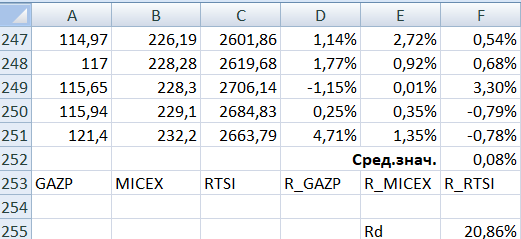

Далее рассчитаем дневные доходности по акции Газпрома и индексам ММВБ и РТС.

- =(A3-A2)/A2

- =(B3-B2)/B2

- =(C3-C2)/C2

В итоге получится следующая таблица.

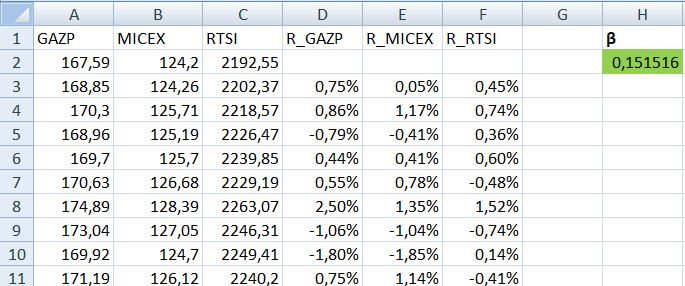

Для того, чтобы рассчитать коэффициент бета, необходимо рассчитать коэффициент линейной регрессии между доходностями акции Газпрома и индекса ММВБ.

Расчет беты через формулу

В ячейке Н2 введем следующую формулу:

=ИНДЕКС(ЛИНЕЙН(C3:C251;D3:D251);1)

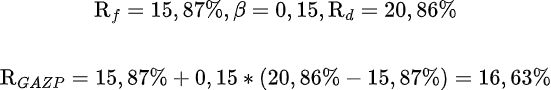

Коэффициент бета будет равен 0,151516.

Осталось рассчитать доходность рынка — доходность индекса РТС. Она рассчитывается как среднеарифметическая доходность индекса помноженная на количество рабочих дней в году. Доходность индекса РТС составляет в среднем за день 0,08%, а значит доходность рынка составляет 20,86%.

Мы рассчитали все необходимые параметры модели САРМ.

Теперь рассчитаем справедливую норму доходности акции Газпрома на следующий месяц:

Норма доходности акции Газпрома на следующий месяц равняется 16,63%. Можно сказать, что это прогнозная цена будущей доходности в следующем отчетном периоде (у нас месяц).

Модель оценки капитальных активов (CAPM) — мощный инструмент оценки акций и ценных бумаг, который позволит составить прибыльный инвестиционный портфель.

Автор: Жданов Иван, эксперт SF Education