Как нужно работать с проблемными финансовыми активами? Разбираем на примере Bulge Bracket банка

4 мин

4 мин

670

670  8 Июл 2021

8 Июл 2021

Основатель и Генеральный директор, SF Education

У многих финансистов есть идеализированное представление о работе с проблемными активами — уверенный в себе инвестор идет против рынка и покупает акции компании, которые через пару лет вырастают в цене в 10 раз. В реальности, этот процесс изменился за последние 20 лет до неузнаваемости. 99% работы выполняется на основе количественных методов и программирования.

В этой статье будет описан пример работы с проблемными неликвидными активами в банке Goldman Sachs.

Получите 3-х дневный бесплатный демо-период

Шаг первый. Определить тип актива, который мы хотим купить

Это самый субъективный процесс. Чаще всего такое решение принимается коллегиально на основе теорий о рынке, макроэкономических прогнозов или нужд конкретного клиента. К примеру, банк может захотеть купить небольшой портфель потребительских кредитов в 200 миллионов после кризиса в ожидании улучшения общей экономики и, соответсвенно, платежеспособности населения.

Независимо от причины, все активы покупаются для одной из двух целей:

1. Удержание для инвестиций — Held for Investment ( HFI ). Банк планирует удерживать актив в течении долгого времени (более 1 года) и получать прибыль по обязательствам и платежам, связанными с этим активом.

2. Последующая перепродажа. Здесь может быть несколько вариантов — перепродажа как есть (as-is), секьюритизация и гибридизация. Каждый из случаев подразумевает, что актив будет продан в течение года с момента составления сделки.

Понятно, что по ходу сделки обозначенные выше цели могут поменяться, но изначальный выбор оказывает большое влияние как на целый ряд бухгалтерских и регулятивных требований, так и на общую доходность сделки.

Шаг второй. Определение механизма создания прибыли

После того, как тип актива и конечная цель были определены, команде нужно четко понять, как именно банк сможет заработать на активе. Чаще всего это сводится к четырём вариантам:

1. Время. У банков существует доступ к более долгому капиталу, поэтому есть возможность подождать, пока реализуется определенный сценарий. Если рассматривать потребительские кредиты, то банк имеет больше возможностей удержать кредиты год-два, чем организация, выпустившая кредиты (underwriter). Обычно такие организации нуждаются в деньгах здесь и сейчас, независимо от макроэкономического цикла.

2. Ликвидность. Банки имеют прямой доступ к рынку капитала, поэтому могут реализовывать активы намного эффективнее, повышая спрос на изначальный актив (и, соответственно, цену). Опираясь на обширные связи и определенные манипуляции (включая секьюритизацию), банк может реализовать актив на совершенно других условиях и в другой обстановке.

3. Риск. В 90% случаев банки могут взять на себя риск, связанный с будущим актива, из-за диверсификации бизнеса и бОльшим простором для маневров. К примеру, наш портфель кредитов, вероятнее всего, является основным направлением работы underwriter’a, составляющим подавляющее количество активов организации, в то время как для банка это практически незаметная величина из многих миллиардов операционных активов.

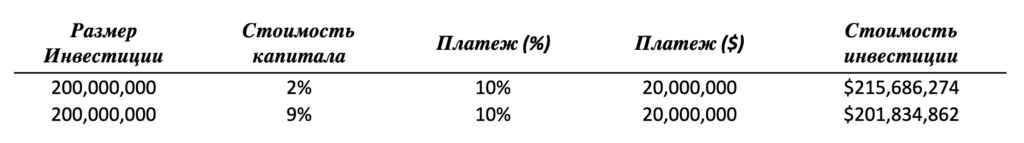

4. Стоимость капитала. В современном обществе именно у банков есть доступ к самому дешевому капиталу и, соотвественно, именно банки могут извлекать выгоду с совсем другими вводными данными. Понятно, что получать 10% возврат по инвестиции, отдавая 2% за капитал, намного выгоднее, чем отдавая 9%. При данных условиях и годовой возвратной инвестиции в 200 миллионов долларов, разница будет практически в 14 миллионов.

Соответственно, на этом этапе работа команды сводится к оценке возможных продавцов, их позиций, нужд, стоимости капитала и общей макроэкономической ситуации. Основная задача сводится к нахождению или покупке необходимых данных и выведению приблизительных показателей, если нет доступа к точным цифрам.

К примеру, на основе регрессии можно вывести связь между показателем безработицы и статистики выплат по потребительским кредитам. После, связав результаты регрессии с прогнозом по безработице, можно определить через какой временной промежуток «проблемный» портфель потребительских кредитов выйдет на «здоровый» цикл выплат.

Шаг третий. Определение критериев и предварительная оценка актива

Данный процесс является самым важным с операционной и репутационной точки зрения. Команда, производящая количественный анализ должна конкретно определить критерии и диапазон условий, которые делает покупку активов выгодной для банка.

В нашем случае этот критерий может звучать так:

Портфель потребительских кредитов с:

- Общим номинальным размером в 180-220 млн.

- Кредиты выпущенные в США или ЕС.

- Средним возрастом кредитов больше одного года.

- Средним процентом по выплатам 10-14%%

- Процентом просроченных платежей не больше 8%

- С номинальной стоимостью в 60% номинала для консервативного сценария, 70% для базового, 75% для оптимистичного.

Установив четкие критерии для искомого актива различные команды внутри банка пытаются найти организации, которые подходят под онные и готовые их продать или уже выставившие их на продажу. Пройдя начальный этап переговоров и получив конкретные показатели данного портфеля, данные показатели передаются количественной команде, которая должна в кратчайший срок (обычно меньше недели) оценить данный актив и дать ответ если ожидания совпадают с реальностью.

Параллельно идет комплексная юридическая и репутационная оценка данной сделки, учитывая различный законы, судебные практики, внимание СМИ и прочие аспекты. Результатом количественного и качественного анализа будет решение о продолжении сделки и ценовой диапазон.

Понятно, что полноценную и всеобъемлющую оценку за столь короткий срок провести проблематично, поэтому на первое место выходит опыт и отлаженность внутренних процессов внутри банка. Тем не менее, данный анализ имеет критическое значение, так как последующий выход из сделки будет иметь большие финансовые и репутационные издержки.

Шаг четвертый. Получение прибыли

После получения заветного актива к работе подключается различные департаменты, которые обеспечивают бесперебойную операционную деятельность и правильный учет данного актива. Если предварительная работа была проведена без особых недочётов, то закрытие данной сделки сводится к более глубокому и детальному анализу актива, анализу потребностей рынка, работе с возможным инвесторами, общению с регуляторами, и финальной генерации прибыли.

Основной вывод который вы должны сделать из данной статьи – все больше и больше аспектов деятельности инвестиционных банков сводиться к объективной, количественной оценке возможностей отходя от традиционного, субъективно-интуитивного метода.

В данной ситуации многолетний опыт заменяется знаниями статистики, программирования и количественных финансов!

Научиться оценивать активы и управлять ими можно на курсе “Инвестиционный аналитик“!