Обзор доходных карт 2019

5 мин

5 мин

1334

1334  1 Авг 2019

1 Авг 2019

Основатель и Генеральный директор, SF Education

Многие для накопления денежных средств используют не только банковские вклады, но и накопительные карты. Использование карт-«копилок» имеет свои преимущества перед банковскими вкладами. А именно, отсутствует минимальная стартовая сумма, более частые начисления и выплаты процентов, нет ограничения по обязательному минимальному сроку. Однако, у каждой доходной карты есть как свои преимущества, так и недостатки. Ниже Вы можете ознакомиться с обзором накопительных карт с наиболее привлекательными условиями по мнению автора.

Оставить заявку на прохождение Финансовой Академии.

В статье мы проанализировали выгодность условий наиболее распространенных доходных карт (текущие условия на момент написания статьи – Июль 2019). Также предполагается, что держатель карты не будет активно совершать покупки, за исключением выполнения обязательных условий по карте, поэтому возможность получения кэшбека не рассматривается. Более того, в нашем обзоре не было учтено получение кэшбека, так как разные люди пользуются различными сферами услуг, от чего зависит размер кэшбека.

Карта рассрочки «Халва»

Карта рассрочки «Халва» – проект Совкомбанка. Она не является типичной доходной картой, а совмещает в себе кредитную и дебетовую карту. Но в нашем обзоре мы рассмотрим только ее «доходную» часть. У «Халвы» бесплатное годовое обслуживание и оформление. При хранении своих денег (без использования кредитного лимита) банк начисляет процент на остаток 6-7,5% годовых. Однако, необходимо выполнить некоторые условия: 6% начисляется при совершении хотя бы одной покупки в месяц без ограничения по сумме, 7,5% – при совершении 5 покупок от 10 000 руб. (при этом максимальная сумма на карте должна быть 500 000 руб.). Без совершения покупок проценты начисляться не будут. Проценты начисляются и выплачиваются ежемесячно.

Одним из преимуществ карты является бесплатное снятие своих денег в банкоматах любых банков. Например, если Вы получаете зарплату на карту Совкомбанка, или у Вас есть другая карта банка, Вы можете перевести деньги на «Халву», а затем снять деньги без комиссии в любом банке.

«Польза» от Home Credit Bank

Выпуск карты бесплатный. Обслуживание первые 2 месяца бесплатно, затем необходимо обеспечить наличие ежедневного остатка 10 000 руб. или совершить покупку на 5 000 руб. в месяц. В иных случаях 99 рублей в месяц. Проценты начисляются ежедневно: 7% годовых – при остатке менее 300 000 руб. и покупке более 5 000 руб. (при покупке менее 5 000 руб. проценты не начисляются), 3% годовых – при остатке более 300 000 руб. и покупке более 5 000 руб.

Tinkoff Black

Выпуск карты бесплатный. Чтобы обслуживание карты было бесплатным необходимо выполнить одно из условий: иметь на вкладе более 50 000 руб., иметь кредит, не снижать ежедневный остаток по карте 30 000 руб. за расчетный период. При невыполнении одного из условий плата за обслуживание – 99 руб. в месяц.

Проценты на остаток начисляются ежедневно, выплачиваются раз в месяц. Годовая процентная ставка 6% начисляется на сумму менее 300 000 руб. при условии совершения покупок от 3 000 руб. за расчетный период и 0,5% в долларах и евро (до 10 000 ден. ед.). В прочих случаях процент не начисляется.

Лимиты на снятие наличных: до 500 000 руб. -в банкоматах Тинькофф, до 150 000 руб. в банкоматах других банков.

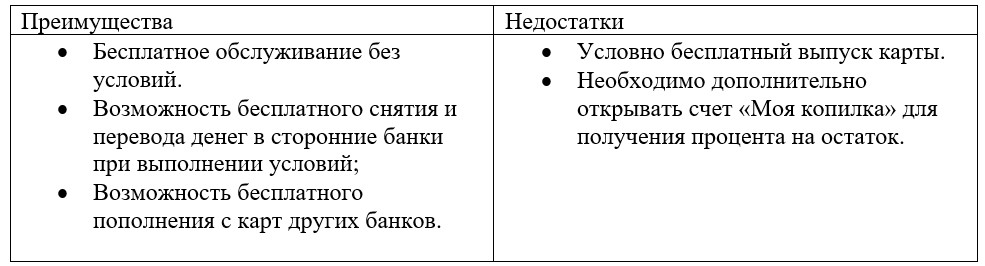

Доходная карта с тарифом «Уютный Космос» от Рокетбанка

Выпуск и обслуживание карты бесплатные. Процентная ставка на остаток зависит от валюты карты: 5,5% – рубли, 0,1% – доллары США, 0,01% – евро. Проценты начисляются ежедневно, выплачиваются ежемесячно. Снятие денежных средств до 150 000 руб. в месяц бесплатно в банкоматах любых банков. Свыше 150 000 руб. – 1,5% комиссия, но не менее 50 руб.

Альфа-Карта с преимуществами

Выпуск карты бесплатный. Обслуживание карты первые два месяца бесплатные, далее необходимо совершать покупки более 10 000 руб. или иметь среднемесячные остатки более 30 000 руб. Аналогичные условия для снятия наличных в банкоматах других банков. В иных случаях: обслуживание – 100 руб./мес. и выдача наличных – 1,5% (но минимум 200 руб.).

Пройти Финансовую Академию.

Годовой процент на остаток до 300 000 руб. первые два месяца – 6% без условий, в остальное время – если сумма покупок более 10 000 руб. в месяц – 1%, более 70 000 руб. – 6%.

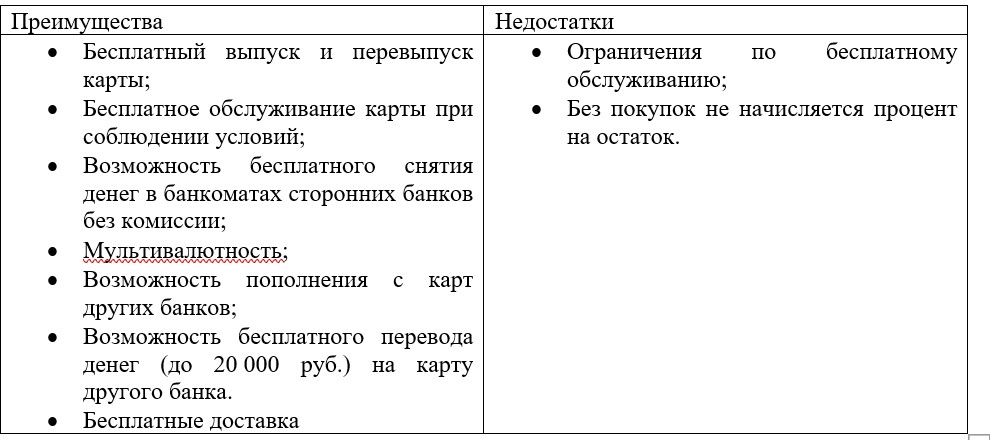

Карта Opencard

Карта является проектом Банка «Открытие». Выпуск карты условно бесплатный – 500 руб. списывается после первой операции по счету, а по достижении общей суммы трат 10 000 руб. возвращается в виде бонусов. Обслуживание бесплатное.

Есть возможность бесплатного снятия наличных в сторонних банках, а также переводов на карты других банков до 20 000 руб. Также можно пополнять карту с карт других банков без комиссии.\

Получите 3-х дневный бесплатный демо-период

Вместе с картой открывается смарт-счет с годовым процентом в 7% на минимальный остаток 10 000 руб.

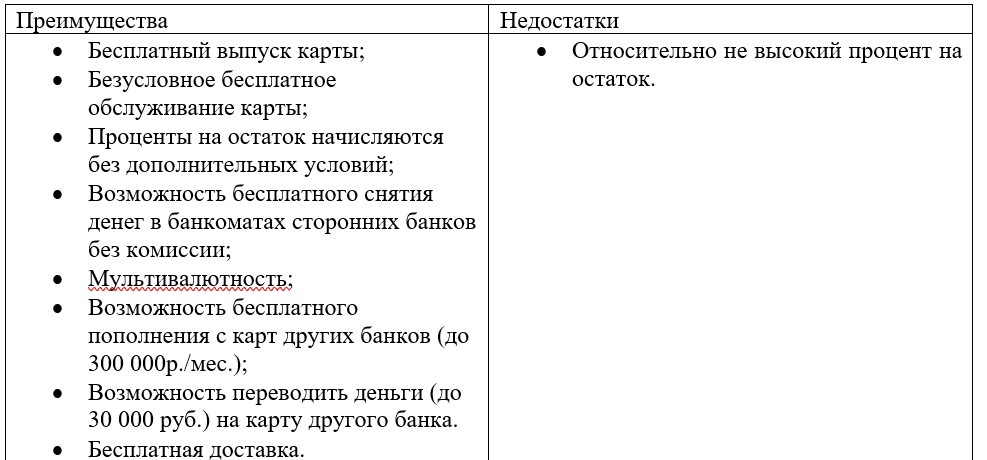

Дебетовая карта Ренессанс Кредит Банка

Выпуск карты стоит 99 руб. Комиссия за обслуживание не взимается, при осуществлении расчетов не менее 5 000 руб./мес. В иных случаях – 99 руб./мес.

Проценты начисляются на остаток в следующих условиях: 7,25% годовых – на сумму до 499 999,99 руб. при покупках более 5 000 руб.; 6% годовых – на сумму более 500 000 руб. при покупках более 5 000 руб.; 5% годовых – при несовершении покупок более 5 000 руб.

Карту можно пополнять с карт сторонних банков, если общая месячная сумма пополнений не превышает 150 000 руб.

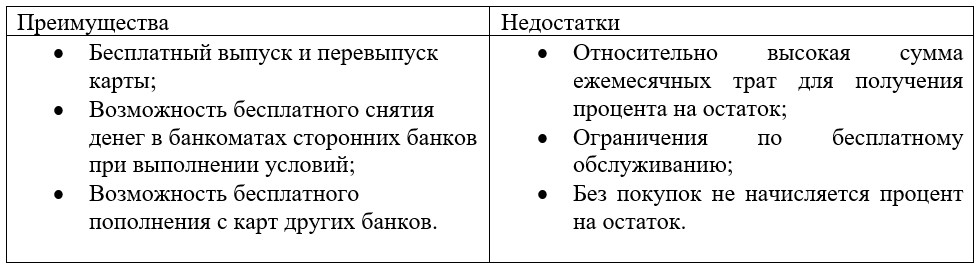

Мультикарта ВТБ

Бесплатное обслуживание карты при ежемесячных покупках от 5 000 руб. В ином случае – 249 руб./мес. ВТБ предлагает возможность условно бесплатных переводов на карты других банков, а также снятие в банкоматах сторонних банков, однако комиссия все-таки взимается, а позже возвращается в виде кэшбека при покупках на сумму 5 000 руб./мес.

Также есть возможность бесплатно выпустить карту к валютному счету.

Проценты начисляются на остаток на мастер-счете в рублях: 1% годовых – при покупках в диапазоне 5-15 тыс. руб., 2% годовых – при покупках в диапазоне 15-75 тыс. руб., 6% годовых – при покупках более 75 тыс. руб.

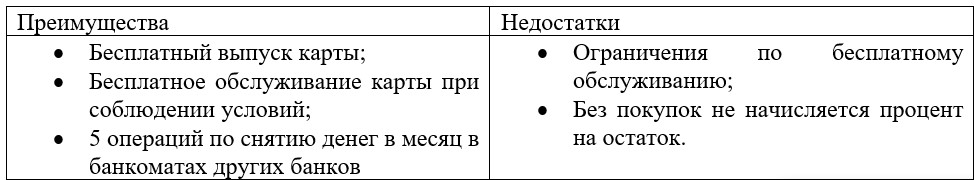

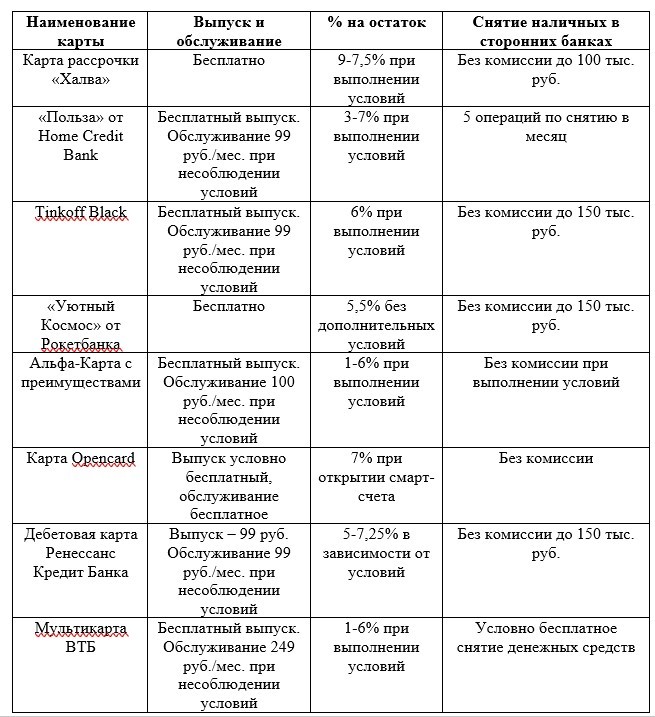

Для простоты ознакомления приведем резюмирующую таблицу с условиями

Исходя из обзора доходных карт, мы видим, что условия по картам варьируются. Для одной категории людей ежемесячные траты по карте (только покупки(!) без учета денежных переводов и снятия наличных) в размере 75 000 руб. приемлемы, для других покупки на эту сумму могут быть чрезмерно дорогими. Для некоторых держателей карт может быть крайне важным факт, чтобы выпуск и обслуживание карты было безусловно бесплатным. Для других же, наоборот, обязательность выполнения нескольких условий не может быть основополагающим фактором при выборе карты. Рынок дебетовых карт с возможностью получения процента на остаток довольно обширен, поэтому каждый желающий может найти себе подходящую карту.

Оставить заявку на прохождение Финансовой Академии

Оставить заявку на прохождение Финансовой Академии

Вам может быть интересно: