Анализ кредитоспособности предприятия важен на всех стадиях процесса кредитования заемщика. Однако главное значение имеет первичное исследование всех характеристик предприятия, в том числе финансовых показателей, с целью выявления степени кредитного риска, влияющего на положительное решение о выдаче кредита.

В нашей статье мы разберем основные этапы анализа кредитоспособности предприятия, рассмотрим основные стоп-факторы, перечень документов и другие аспекты при кредитовании юридических лиц.

В начале стоит так же отметить, что этапы получения кредита предприятием малого бизнеса значительно отличаются от этапов кредитования корпоративного сектора (крупный бизнес).

Этапы оценки кредитоспособности предприятия

- Определение требований к клиентам, приоритетов кредитования и основных принципов оценки и управления кредитными рисками;

- Поиск потенциальных клиентов, имеющих заинтересованность в использовании кредитных продуктов банка, в т.ч. получение заявок от клиентов;

- Разработка лимита кредитования;

- Утверждение лимита кредитования;

- Предоставление кредитных продуктов в рамках утвержденного лимита кредитования;

- Сопровождение и мониторинг утвержденного лимита кредитования;

- Работа с проблемной задолженностью (при наличии таковой).

Перечень документов, необходимых для получения кредита юридическим лицам

Список требуемых документов так же зависит от размера бизнеса: у индивидуального предпринимателя могут потребовать паспорт, ИНН, свидетельство о государственной регистрации ИП и декларацию 3-НДФЛ (либо упрощенной системе налогообложения – УСН).

Для корпоративного клиента, перечень требуемых документов больше в разы. В статье мы рассмотрим часто встречающиеся документы, которые банки запрашивают у потенциальных заемщиков.

1. Сведения о собственниках и руководстве компании-заемщика, описание бизнеса:

1.1. Анкета заемщика;

1.2. Схема деятельности организации с указанием направления денежных и товарных потоков, договорных связей и т.д.;

1.3. Схема владения и взаимосвязанных компаний (для малого и среднего бизнеса, как правило, банки сами готовят такие сведения с помощью систем СПАРК и Контур Фокус);

1.4. Копии паспортов генерального директора, главного бухгалтера, учредителей (для ИП, копия паспорта предпринимателя).

2. Управленческая/консолидированная отчетность компании-заемщика:

2.1. Бухгалтерский баланс и отчет о прибылях и убытках;

2.2. Консолидированная аудированная отчетность по МСФО (применимо для крупного бизнеса);

2.3. Информация о собственных основных средствах организации;

2.5. Иногда банки запрашивают финансовый план организации.

3. Бухгалтерская отчетность и иные документы по каждому юридическому лицу/индивидуальному предпринимателю:

3.1 Отчетность по форме 3-НДФЛ, либо УСН (для индивидуальных предпринимателей и предприятий малого бизнеса);

3.2. Бухгалтерская (налоговая) отчетность (как правило, с отметкой ФНС);

3.3. Сводная оборотно-сальдовая ведомость по всем счетам бухгалтерского учета (в разрезе субсчетов), а так же Оборотно-сальдовая ведомость по счетам 01 и 08 бухгалтерского учета в разрезе объектов учета. Оборотно-сальдовые ведомости по счетам 58, 60, 62, 66, 67, 76 бухгалтерского учета в разрезе субсчетов и контрагентов. Могут запросить ведомости и по счету 91;

3.4. Анализ счетов (чаще всего – 51 и 52);

3.5. Справки об отсутствии / наличии просроченной дебиторской и кредиторской задолженности на дату предоставления документов в банк. В случае наличия просроченной задолженности предоставить расшифровку задолженности (сроки, объемы, причины), а также перспективы ее погашения, указать, является ли задолженность безнадежной к взысканию;

3.6. Аудиторское заключение по отчетности за последний полный календарный год;

3.7. Декларация по налогу на прибыль, имущество и НДС (как правило, за год, с отметкой ИФНС);

3.8. Информация о контрагентах и структуре расчетов.

4. Сведения о работе с банками:

4.1. Справка об обязательствах предприятия по кредитам и займам на дату подачи заявки;

4.2. Кредитная история предприятия по погашенным обязательствам в банках.

5. Копии договоров/контрактов/документов, регламентирующих деятельность компаний Группы, в том числе:

5.1. Устав организации;

5.2. Свидетельство ИНН и о государственной регистрации;

5.3. Выписка из ЕГРЮЛ и ЕГРИП (в некоторых случаях, банк готовит их самостоятельно, через сайт ФНС);

5.4. Разрешения на занятие отдельными видами деятельности (копии лицензий);

5.5. Копии свидетельств на право собственности по объектам недвижимости находящимся в собственности;

5.6. Реестр действующих договоров аренды по арендуемым объектам недвижимости, договоров с поставщиками и покупателями.

Требования к заемщику

Требования к заемщикам каждый банк разрабатывает самостоятельно на основе сложившейся практики.

Пример требований, предъявляемых банком к заемщику:

- Финансово-экономическое состояние заемщика должно позволить ему своевременно погасить задолженность перед банком;

- Заемщик имеет диверсифицированную базу поставщиков и покупателей;

- Заемщик должен быть лоялен и открыт банку в степени, достаточной для анализа его кредитоспособности и кредитных потребностей;

- Клиент должен обладать реальными и чётко определенными источниками погашения;

- Требования к залогам и поручителям. Как правило, по кредитам юридических лиц банки требуют как наличие поручителей, так и наличие залога. Требования к поручителям могут быть выражены обязательным наличием поручительства директора компании, учредителей и их близких родственников (как правило, супруги/супруга).

Анализ финансово-хозяйственной деятельности заемщика

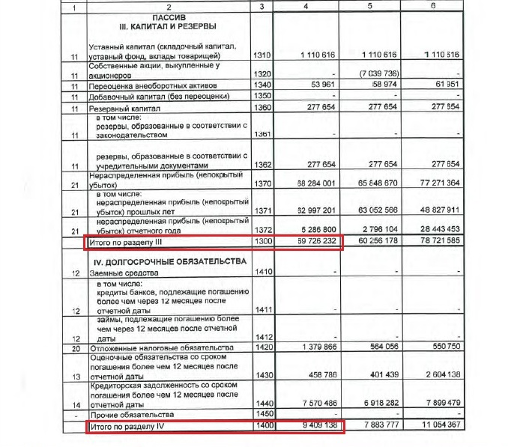

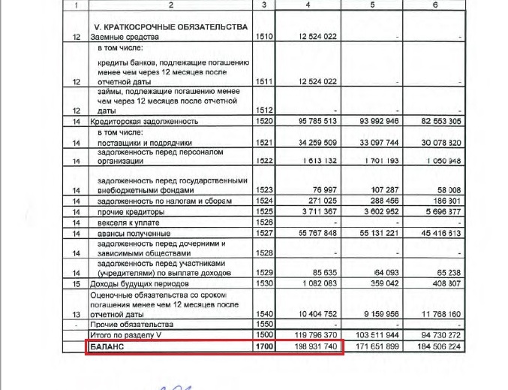

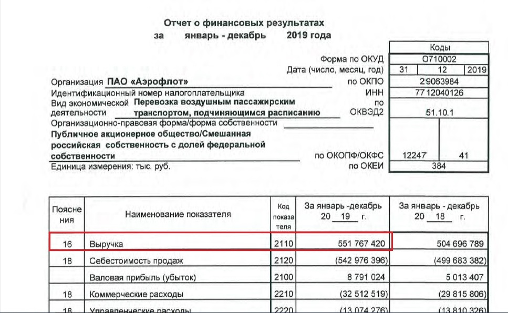

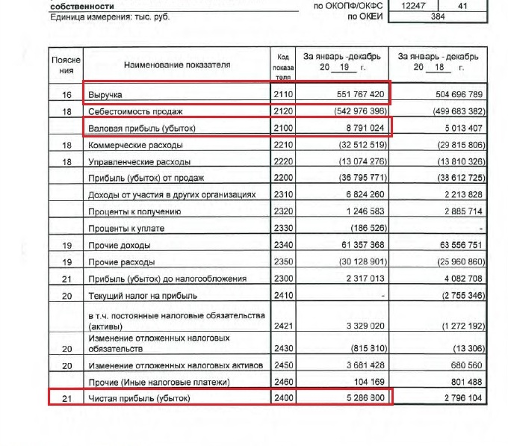

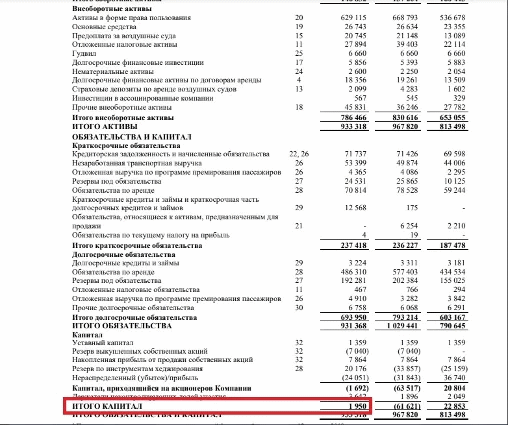

Для проведения анализа банки рассчитывают финансовые показатели, перечень которых определяется внутренними нормативными документами банка. На основе финансовой отчетности ПАО «Аэрофлот» за 2019 год проведем расчет некоторых финансовых показателей, используемых банками для определения финансового состояния заемщика. Стоит отметить, что банки делают расчеты по нескольким периодам. Все суммы указаны в тысячах рублей.

Показатели оценки ликвидности:

1. Коэффициент текущей ликвидности

Формула расчета по данным бухгалтерского баланса РСБУ:

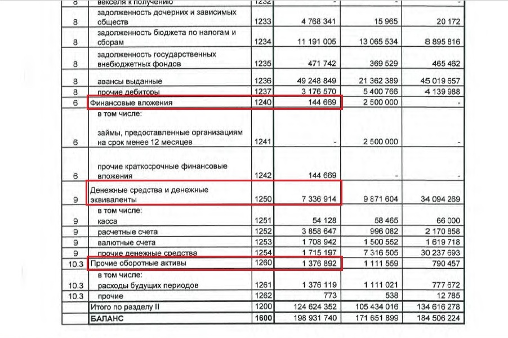

Расположение показателей, необходимых для расчета коэффициента, в отчетности Аэрофлота:

Пример расчета:

(124 624 352 + 19 960 050)/(119 796 370 – 1 082 083 – 10 404 752) = 1,33.

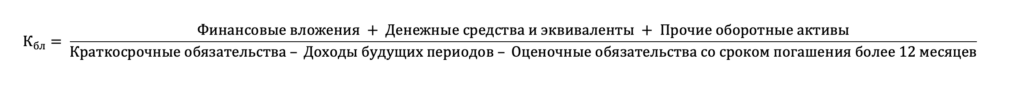

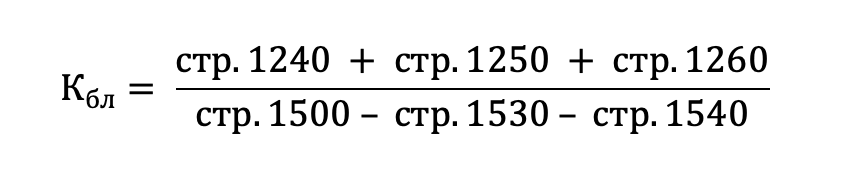

2. Коэффициент быстрой ликвидности

Формула расчета по данным нового бухгалтерского баланса:

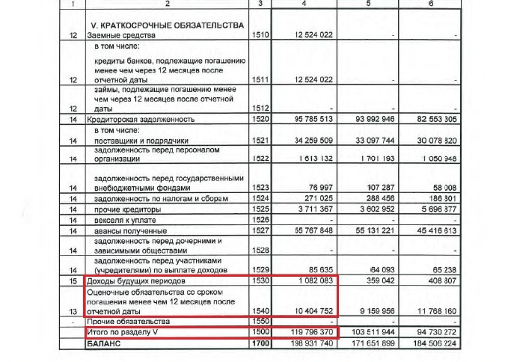

Расположение показателей, необходимых для расчета коэффициента, в отчетности Аэрофлота:

Пример расчета:

(144 669 + 7 336 914 + 1 376 892)/(119 796 370 – 1 082 083 – 10 404 752) = 0,08.

Показатели оценки финансовой устойчивости

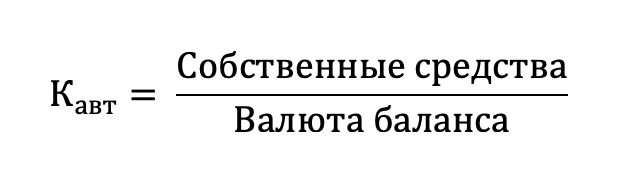

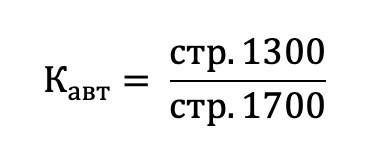

1. Коэффициент автономии (независимости)

Формула расчета по данным нового бухгалтерского баланса:

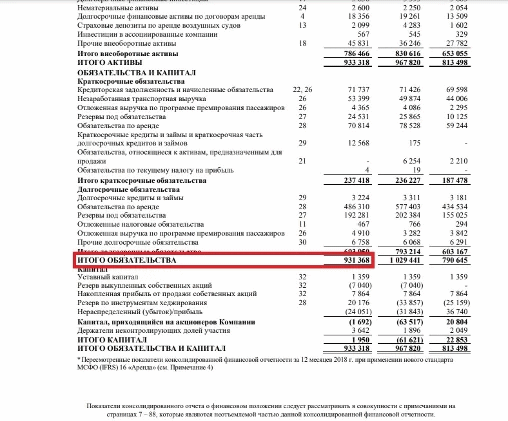

Расположение показателей, необходимых для расчета коэффициента, в отчетности Аэрофлота:

Пример расчета:

69 726 232/198 931 740 = 0,35

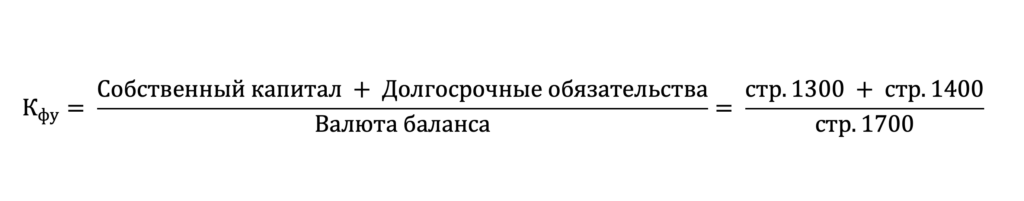

2. Коэффициент финансовой устойчивости (покрытия инвестиций)

Расположение показателей, необходимых для расчета коэффициента, в отчетности Аэрофлота указаны на рисунках 6 и 7.

Пример расчета:

(69 726 232 + 9 409 138)/198 931 740 = 0,39

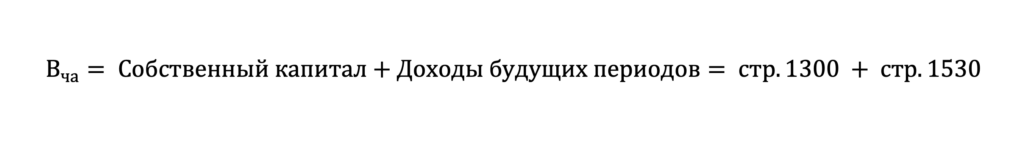

3. Величина чистых активов (Вча)

Расположение показателей, необходимых для расчета коэффициента, в отчетности Аэрофлота указаны на рисунках 5 и 6.

Пример расчета:

69 726 232 + 1 082 083 = 70 808 315

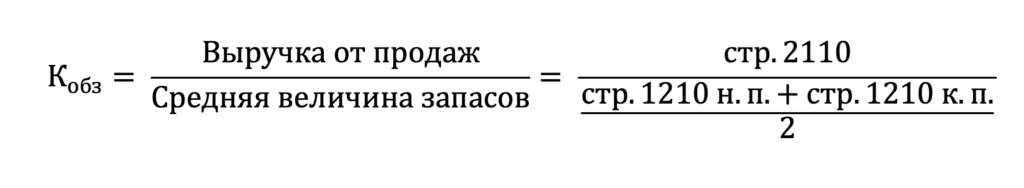

Показатели оценки эффективности использования ресурсов:

1. Значение оборачиваемости запасов

Расположение показателей, необходимых для расчета коэффициента, в отчетности Аэрофлота.

Пример расчета:

551 767 420/((9 363 819 + 10 204 179)/2) = 56,39

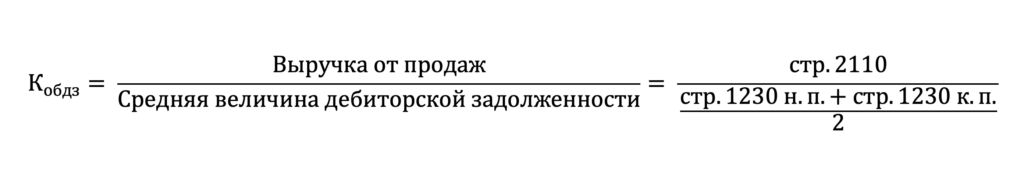

2. Значение оборачиваемости дебиторской задолженности

Расположение показателей, необходимых для расчета коэффициента, представлены на рисунках 8 и 9.

Пример расчета:

551 767 420/((104 635 508 + 82 105 338)/2) = 2,95

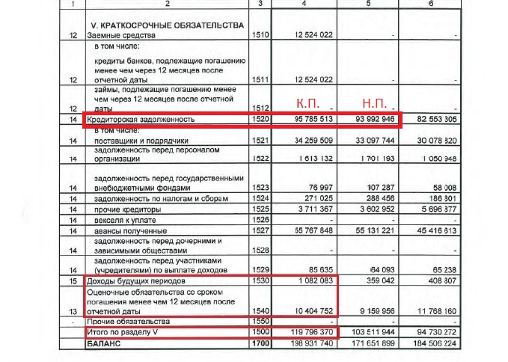

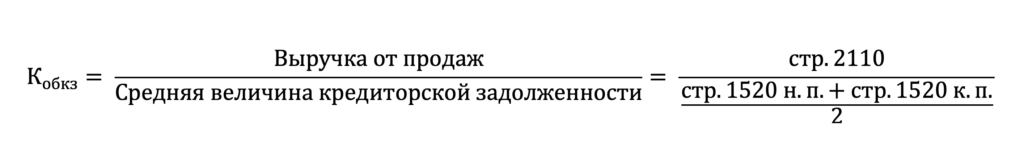

3. Значение оборачиваемости кредиторской задолженности

Показатели, необходимые для расчета коэффициента, представлены на рисунках 3 и 9.

Пример расчета:

551 767 420/((93 992 946 + 95 785 513)/2) = 2,9

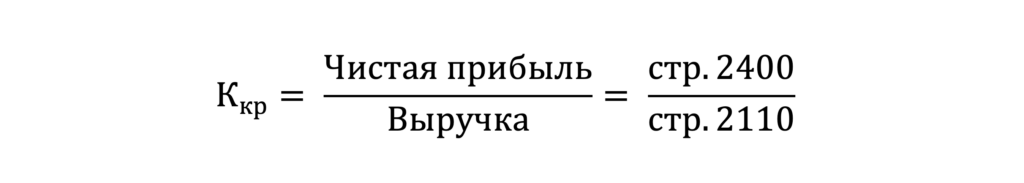

Показатели оценки доходности вложений (рентабельности):

1. Рентабельность продаж

Показатели, необходимые для расчета коэффициента, представлены на рисунке 10.

Пример расчета:

5 286 800/551 767 420 = 0.01

2. Валовая рентабельность

Показатели, необходимые для расчета коэффициента, представлены на рисунке 10.

Пример расчета:

8 791 024/551 767 420 = 0.016

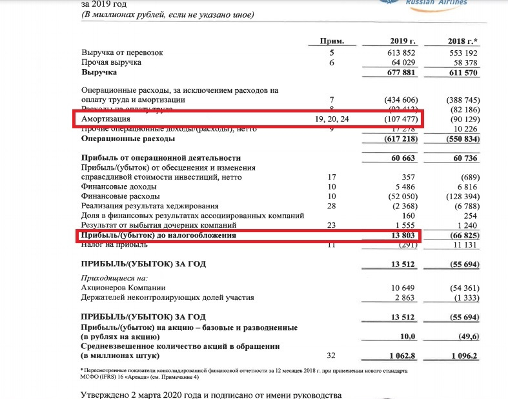

Показатели, рассчитываемые по отчетности МСФО

Для оценки финансового состояния заемщиков, относящихся к крупному бизнесу (реже к среднему), применяют финансовые мультипликаторы, например: D/EBITDA, ROE (рентабельность собственного капитала). Их рассчитывают по отчетности МСФО, т.к. отчетность по форме РСБУ, не позволяет получить корректные результаты (в связи с различиями учета финансовых показателей). Значение показателей указано в миллионах рублей. Больше о мультипликаторах мы рассказываем на нашем открытом онлайн-курсе «Финансы с нуля».

1. D/EBITDA

D – долг,

EBITDA = Операционная прибыль – Расходы на амортизацию основных и нематериальных активов.

Показатели, необходимые для расчета коэффициента, представлены на рисунках 11 и 12.

Пример расчета:

EBITDA = 13 803 – (-107 477) = 121 280

Debt/EBITDA = 931 368/121 280 = 7.68

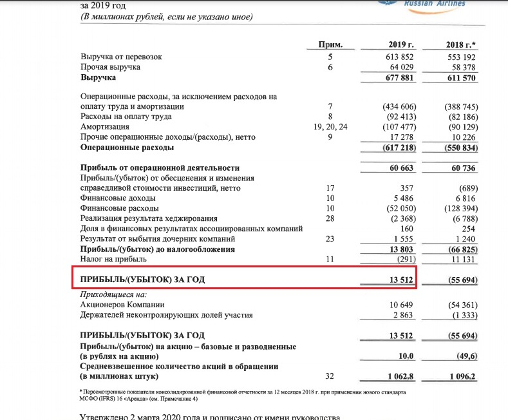

2. Рентабельность собственного капитала (ROE)

ROE = Чистая прибыль/Собственный капитал

Показатели, необходимые для расчета коэффициента, представлены на рисунках 13 и 14.

Пример расчета:

ROE = 13 512/1 950 = 6.93

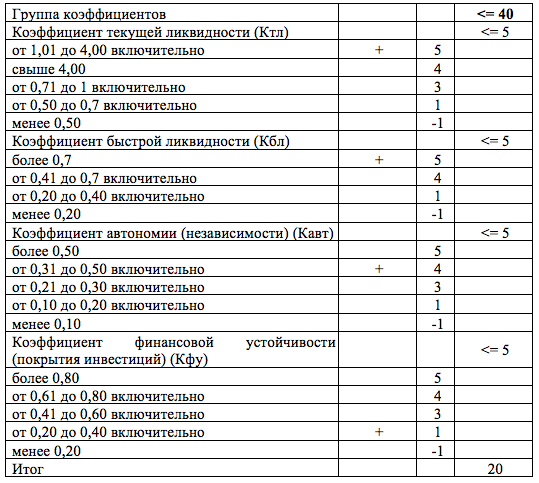

По результатам оценки, полученным показателям присваивается соответствующее количество баллов (как правило, используется пятибалльная шкала) на основе сравнения полученных значений с установленными диапазонами нормативных значений и веса показателя.

Пример бальной оценки:

Совместно с другими показателями (такими как: сроки существования организации, ее положение на рынке, кредитная история и т.д.), формируется бальная система оценки, по результатам которой, определяется рейтинг клиента (как правило, по 100 бальной шкале).

Например: рейтинг клиента выше 50 говорит о хорошем финансовом положении организации, рейтинг от 25 до 49 – о среднем финансовом положении, а рейтинг до 24 – о низком финансовом положении организации.

Анализ финансовой деятельности не является заключительным этапом. Несколько подразделений банка (служба безопасности, юридический департамент (служба), департаменты сопровождения операций и т.д.) готовят свои заключения, которые выносятся на кредитный комитет, где уже и решается, окончательно, вопрос о выдаче кредита.

Проведение регулярного мониторинга

После выдачи кредита, с целью контроля уровня и динамики кредитного риска, банки осуществляют мониторинг кредита. Проверки подлежат как конкретных кредиты, так и портфели кредитов в целом.

Целями мониторинга лимитов кредитования являются своевременное обнаружение нарушения условий лимита кредитования, допущенного клиентом, выявления роста уровня кредитного риска и соблюдения нормативных требований Банка России.

Автор: Шанских Анатолий, эксперт SF Education