Практические советы по личным инвестициям. Часть 4. Правильное отношение к инвестированию.

5 мин

5 мин

1874

1874  25 Апр 2020

25 Апр 2020

Основатель и Генеральный директор, SF Education

Это четвертая статья в цикле, посвященном личным инвестициям.

В первой, второй и третьей частях я рассмотрел 8 классов активов, на которых строятся все инвестиционные продукты в мире, основные риски и ожидаемые доходности. Далее я планирую подробнее рассмотреть технологию инвестирования и основные классы активов с точки зрения частного инвестора.

До того как начать разбирать конкретные инструменты, я хотел бы подчеркнуть важность правильного отношения к инвестированию.

Получите 3-х дневный бесплатный демо-период

Чтобы проиллюстрировать два подхода к инвестированию, я приведу один из отзывов на мою первую статью, который я получил от хорошего друга.

«Отличная работа, Миша! Написано просто, доступно, понятно, что называется – “для людей”. Но, по-моему, своим вступлением, ты отбираешь у людей главное – надежду. Ну кому понравится “усердный труд, долгое время…”.

Позволь мне привести контрпример, который пошатнет твою парадигму:

Итак, в 2017м на все деньги закупаем биткоин по 20к$/btc, в 2018м берем кредит и докупаем биткоин по 8к$/btc, в 2019м фиксируем прибыль по 3k$/btc, профит!

Есть еще классная инвестиционная стратегия с бинарными опционами, если что, там покруче, чем в казино доходность будет…».

На мой взгляд, друг сформулировал очень глубокую мысль, при этом выразил с юмором.

Мы все хотим заработать сразу, много, и не прикладывая больших усилий. Поэтому легко продаются финансовые продукты, где умные ребята в инвестиционных фондах за нас сделают всю работу и принесут нам легко 30+% без риска. Или научат нас легко зарабатывать 30+% в свободное время на трейдинге и спекуляциях.

Многих из нас легко цепляют за это инфантильное желание.

Когда встречаются человек с опытом и человек с деньгами, первый уходит с деньгами, а второй с опытом.

Итак, есть два подхода к инвестированию:

1. инвестирование как прикладной инструмент решения финансовых задач;

2. спекуляции (трейдинг) как попытка быстро заработать много денег на бирже, своеобразный вариант казино.

Рассмотрим опыт развитых стран в вопросе инвестирования.

В США, по данным управляющей компании Арсагера, 80% населения вовлечено в инвестирование на фондовом рынке: напрямую, через паевые фонды или через пенсионные программы.

При этом бóльшая часть американцев используют фондовый рынок для решения конкретных финансовых вопросов: накопить на пенсию, на образование детей. Это прикладной инструмент, который выстраивался десятилетиями, и на практике доказал свою эффективность.

Инвестирование — это отложенное потребление. У меня есть инвестиционная цель, и для ее решения я сейчас делаю сбережения. Эти свободные ресурсы я передаю в пользование тем, кому они сейчас нужны. Как правило, это предприниматели, которые развивают бизнес.

Посредством фондового рынка я предоставляю свои сбережения либо в долг (облигации), либо я становлюсь совладельцем бизнеса (акции).

Фондовый рынок – это отражение наиболее успешных бизнесов страны.

Акции – это небольшие доли бизнеса. Акции позволяют обычным людям владеть активами страны.

Психология инвестора — это купить актив, чтобы им владеть.

Профессиональные инвесторы, такие как У.Баффет и Р.Кийосаки, покупают качественные активы, чтобы ими владеть и получать денежные потоки от активов.

Теперь посмотрим на российский опыт.

В России менее 1% населения связан с фондовым рынком. При этом у нас бóльшая часть участников – это азартные спекулянты, которые хотят быстро разбогатеть.

Психология спекулянта — купить актив, чтобы его быстрее продать.

Здесь неважно, чем торговать (форекс, биткоины, опционы, фьючерсы): важно купить дешевле и продать дороже. По статистике более 90% спекулянтов теряют свои деньги в течение нескольких лет.

Принципиальная разница между инвесторами и спекулянтами в отношении к инвестированию приводит к соответствующим результатам: спекулянты теряют деньги, инвесторы зарабатывают деньги.

Постепенно с годами, накопив опыт, мы приходим к взрослому отношению к инвестированию.

Инвестирование — это технология, которая годами отработана в развитых странах. Инвестиционная стратегия выстраивается под каждого конкретного человека.

Индивидуальный инвестиционный план включает в себя следующие пункты:

- Инвестиционная цель.

- Финансовое планирование, бюджетирование и сбережения.

- Терпимость к риску конкретного инвестора.

- Индивидуальные требования к ликвидности активов и потребности в текущих денежных потоках.

- Распределение по классам активов.

- Учет налоговых нюансов.

- Выбор конкретных инструментов.

Выстраивание индивидуального инвестиционного плана мы рассмотрим в следующих статьях.

Пока отмечу, что ключевым моментом в инвестировании являются реалистичные ожидания к инвестиционным продуктам (их доходности и риску).

У огромного числа людей завышенные ожидания к инвестициям, которые формируются СМИ.

Большинство публикаций, которые можно встретить на тему личных инвестиций, я бы разделил на три категории:

1. Маркетинговые материалы брокерских компаний (рекламирующих самостоятельный трейдинг), управляющих компаний (ПИФы, доверительное управление), банков, форекс-дилеров.

Целью этих материалов является продажа услуг соответствующих компаний. Для этого формируются завышенные ожидания по доходности, приуменьшение рисков инвестирования, доступность и легкость инвестиционного процесса (в случае продажи обучения самостоятельному инвестированию, а чаще спекуляциям). Продавцам таких продуктов деньги платят за приведенных клиентов.

2. Обзоры и статьи журналистов

Важно отметить, что деньгами на рынке управляют одни люди, как правило, это институциональные инвесторы (инвестиционные и пенсионные фонды, страховые компании). При этом описывают этот процесс – другие люди (журналисты, Bloomberg/Reuters, sell-side аналитики). Для журналистов написание статей – источник дохода, для них важно писать в том числе интересно и красочно.

В основном здесь используются определенные штампы для описания ситуации, потому что реально движение рынка объяснить очень сложно из-за одновременного действия многих факторов.

3. Учебные материалы, теория, учебники

Большинство учебных материалов ориентировано на западный опыт. Также в учебниках обычно не хватает практической направленности. Практики редко пишут и редко раскрывают свои секреты.

Мне нравятся статьи по рынкам, которые пишет профессор А.Дамодаран.

Во-первых, профессор использует научный подход. А.Дамодаран берет гипотезу, которую активно тиражируют СМИ (например, «ФРС обрушила рынки» или «инверсия кривой доходности – верный предвестник рецессии»). И проверяет эту гипотезу на цифрах и фактах. Зачастую штамп из СМИ на фактах не подтверждается.

Во-вторых, исследования профессора Дамодарана носят сугубо практический характер. А.Дамодаран инвестирует свои деньги, основываясь на результатах своих исследований.

Я планирую писать статьи в соответствие с этими принципами: научный подход на цифрах первоисточников, ориентированный на практику частного инвестора. Максимально объективно, никаких продаж финансовых продуктов, завышенных ожиданий, эйфории, легких денег. То есть я рассчитываю на людей со здравым смыслом, ответственных, обладающих дисциплиной и терпением.

Теперь еще раз посмотрим какие доходности можно ожидать от инвестиций.

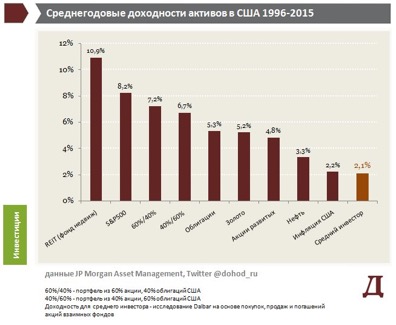

На рисунке ниже показаны среднегодовые долларовые доходности за 20 лет на рынке США.

Подчеркну, что это доходности ДО вычета комиссий и налогов. То есть реально полученные на руки доходности будут ниже 10% годовых.

Очень качественно показано, что средний инвестор зарабатывает меньше всего и ниже инфляции. Это инвестор без инвестиционного плана, как правило, без инвестиционной цели, без дисциплины, торгующий на основе эмоций.

Из рисунка видно, что любой разумный план (вложения в индекс акций или облигаций, или классический портфель 60/40) легко обыгрывает среднего инвестора. И при этом это дает доналоговую доходность на уровне 7-8% годовых.

От себя замечу, что эти доходности «продаются» гораздо хуже, чем обещания 30% годовых у «профессионалов» и «гуру» рынков.

Реалистичные ожидания по доходностям и рискам – это залог правильного подхода к успешному инвестированию.

Для примера приведу ожидания У.Баффета – одного из самых выдающихся инвесторов всех времен.

В конце 1999 года У.Баффет давал свой прогноз о том, какую совокупную доходность можно ожидать от американского рынка акций за последующие 17 лет.

«Если бы мне пришлось выбирать наиболее вероятную доходность, которую бы заработали инвесторы в совокупности от роста цены акций и дивидендов, при условии постоянных процентных ставок, инфляции в 2% и пагубных транзакционных издержках, то это было бы 6%. Если вы вычтете из этой номинальной доходности инфляционную компоненту, то это будет доходность в 4% в реальном выражении».

Как мы видим, профессионалы рынка и статистика говорят о том, что разумным ожиданием по доходности от инвестиций являются цифры в 6-8% годовых (в долларах).

Рублевые доходности мы рассмотрим в следующих статьях.

Итак, в конце статьи подведем итоги:

- Инвестирование — это технология, которая направлена на решение конкретной финансовой задачи.

- Для достижения моей цели я делаю сбережения, которые вкладываю в инвестиционные инструменты в соответствии с моим индивидуальным инвестиционным планом.

- Психология инвестора построена на владении качественными активами, которые приносят денежные потоки.

- Ключевым моментом в инвестировании являются реалистичные ожидания к инвестиционным продуктам, их доходности и риску.

Присоединяйтесь к нашему курсу «Академия Трейдинга», на котором мы научим вас создавать собственные торговые стратегии и зарабатывать на них!

Продолжение цикла статей, посвященных личным инвестициям, доступно в следующей части.

Автор: Михаил Васильев, аналитик по инвестициям и финансовым рынкам, кандидат CFA Level III