Практические советы по личным инвестициям. Часть 6

8 мин

8 мин

1989

1989  25 Апр 2020

25 Апр 2020

Основатель и Генеральный директор, SF Education

Это 6 статья в цикле статей, посвященным личным инвестициям.

В первой, второй и третьей статье мы рассмотрели 8 классов активов, на которых строятся все инвестиционные продукты в мире. В четвертой статье мы рассказали о правильном отношении к инвестированию и важности реалистичных ожиданий к инвестиционным продуктам. В пятой статье мы подробнее рассмотрели такой класс активов, как акции.

В этой статье мы посмотрим на такой аспект инвестирования, как комиссии.

Инвестирование в финансовые инструменты представляет собой довольно сложный процесс, который сопровождается привлечением большого количества финансовых посредников.

Финансовые консультанты, брокеры, управляющие компании, биржа, депозитарии, аудиторы, регистраторы, – все эти посредники получают вознаграждение из денег инвестора за выполнение своих функций.

Обычно комиссиям не придается большого значения. Финансовые посредники не склонны акцентировать внимание на том, как влияют комиссии на итоговую доходность инвестора.

И часто у инвестора складывается следующее восприятие.

«Я планирую зарабатывать 10-15%, поэтому 1-2% комиссий на это сильно не повлияют».

Я работаю на финансовых рынках более 10 лет. И, признаюсь, я был удивлен тем результатом, который мы с Максимом получили в ходе нашего исследования. О том, насколько сильно влияют комиссии на итоговую доходность инвестора.

В этой статье мы рассмотрим влияние комиссий на итоговую доходность на примере вложений в российский рынок акций.

Итак, я как инвестор составил мой индивидуальный инвестиционный план и определил, какую часть в нем будут занимать российские акции.

Далее у меня есть варианты, как покупать акции в портфель:

1. Пассивная стратегия – вложение в индексный фонд (копирование широкого рынка).

Это наиболее предпочтительный вариант для большинства инвесторов, который я рекомендую. Напомню, что индексу проигрывают большинство профессиональных управляющих, не говоря уже о простых инвесторах.

2. Активные стратегии в надежде обыграть широкий рынок (индекс).

Здесь можно купить ПИФ акций, отдать деньги в доверительное управление или торговать самому. Этот вариант я не рекомендую никому. И в этом цикле статей я постараюсь развернуто на цифрах объяснить почему.

Одной из причин, почему пассивные стратегии более эффективны, является экономия на комиссиях, которые мы и рассмотрим далее.

Мы сравним влияние комиссий на доходность инвестора при вложении в индексный фонд и при вложении в активный ПИФ акций.

Наше исследование состояло из следующих этапов:

- Сбор данных;

- Необходимые допущения и предположения;

- Расчеты;

- Выводы.

Идем по порядку.

Сбор данных

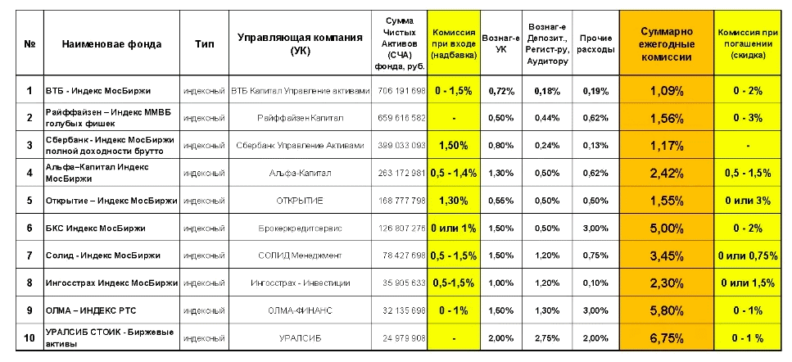

Используя сайт www.investfunds.ru, мы собрали таблицу из 10 самых крупных индексных фондов, которые копируют индекс МосБиржи.

Данные собраны на начало 2019 года. Фонды отсортированы по убыванию суммы чистых активов под управлением фонда.

Инвестирование в фонд делится на следующие этапы:

1. Я завожу деньги в фонд (покупаю пай фонда)

На этом этапе управляющая компания берет с меня комиссию за вход (надбавка). Т.е. я покупаю пай дороже, чем он стоит.

2. При выводе денег (погашаю пай фонда) управляющая компания берет с меня комиссию за выход (скидка)

Т.е. я продаю дешевле, чем расчетная цена пая.

Это были разовые комиссии за транзакции, которые зависят от условий конкретного фонда. Управляющая компания устанавливает их в зависимости от объема суммы вложений, от того, как приобретается пай (например, через агента).

Теперь посмотрим на регулярные (ежегодные) комиссии. Каждый год управляющая компания списывает со счета инвестора вознаграждения финансовым посредникам.

В случае паевого инвестиционного фонда посредниками выступают:

- Управляющая компания (менеджеры управляют активами);

- Депозитарий, в котором хранятся активы фонда;

- Регистратор, который ведет учет пайщиков;

- Аудитор, который проверяет деятельность фонда и управляющей компании.

Эти вознаграждения взимаются в виде процентной величины от среднегодовых активов фонда.

В уставе фонда могут указываться ставки вознаграждения посредников с учетом НДС и без учета НДС. Для корректного сопоставления мы привели все ставки к ставкам с учетом НДС.

Часто при разумном подходе комиссии на входе и выходе можно свести к нулю. Поэтому наибольший интерес представляют ежегодные комиссии.

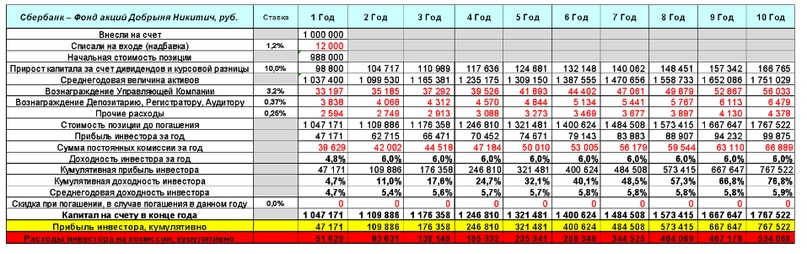

Как мы видим из таблицы, размер постоянных комиссий в индексных фондах колеблется в широком диапазоне от 1,09% до 6,75%.

Самым эффективным с точки зрения комиссий является самый крупный фонд – ВТБ – Индекс МосБиржи. Он взимает всего 1,09% ежегодных комиссий за управление.

Второй по эффективности – Сбербанк – Индекс МосБиржи, который взимает 1,17% ежегодных комиссий.

Теперь посмотрим на аналогичную таблицу для фондов акций с активной стратегией.

Они преследуют цель показать доходность выше рынка (индекса). За активное управление (аналитика, исследования, выбор наиболее перспективных акций) фонды берут большие комиссии, чем при пассивном копировании индекса.

Размер постоянных комиссий в активных фондах колеблется в широком диапазоне от 1,5% до 7,2%.

Управляющая компания ВТБ берет уже 5,5% (против 1,09% в индексном фонде).

Управляющая компания Сбербанка за Фонд акций Добрыня Никитич взимает 3,82% (против 1,17% в индексном фонде). У Сбербанка разброс комиссий ниже.

Поэтому мы решили сравнить доходность инвестиций с учетом комиссий на примере индексного и активного фондов Сбербанка.

Выпишем в явном виде наши предположения и допущения проведения расчетов:

1. Инвестор вносит деньги на счет один раз.

2. Сумма начальных вложений составляет 1 млн руб.

3. Каждый год доходность инвестиций составляет 10%, начисляется на остаток в начале года. То есть на конец года 1 млн * (1 + 10%) = 1,1 млн руб.

4. Постоянные комиссии берутся от среднегодовой величины активов, которую мы рассчитываем как полусумму средств на начало и конец периода. Т.е. в нашем примере (1+1,1)/2 = 1,05 млн руб.

5. Ставку комиссии считаем постоянной на всем горизонте инвестирования.

Расчеты

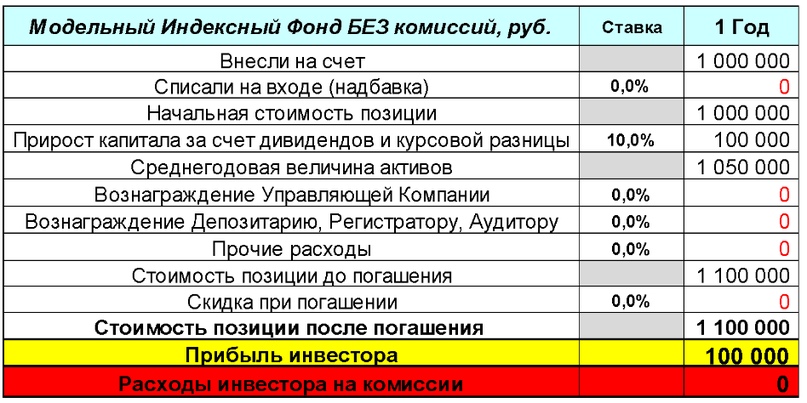

Сначала посмотрим на модельный фонд без комиссий. Динамика инвестиций за 1 год при наших предположениях выглядит следующим образом.

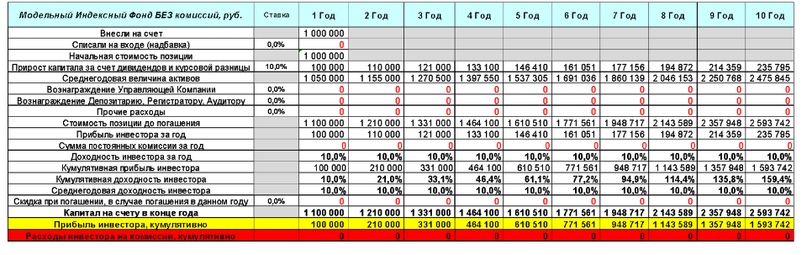

Теперь посмотрим, как изменится стоимость нашего вложения при покупке пая индексного фонда УК Сбербанк управление активами.

В самом начале, при покупке пая управляющая компания забирает надбавку в 1,5% от вносимых средств в 1 млн руб., это 15 000 руб. Тем самым начальная сумма, на которую будет начисляться доход уже не 1 млн руб., а 985 000 руб.

Далее на эти 985 000 руб. были приобретены активы (акции), которые принесли суммарно 10% к концу года, или 98 500 руб.

Среднегодовая величина активов составила (985 000 + (985 000 + 98 500))/2 = 1 034 250 руб. С этой суммы удерживаются комиссии в сумме 27 101 руб., и инвестор в конце года получает уже 71 399 руб. вместо 100 000 руб.

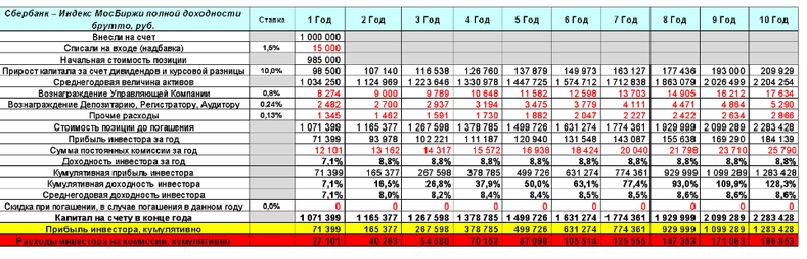

Теперь посмотрим на вложение 1 млн руб. в активный фонд Сбербанк Управление Активами – Фонд акций Добрыня Никитич.

Надбавка при покупке пая в 1,2%, сразу уменьшает начальный капитал инвестора на 12 000 руб., до 988 000 руб.

Далее на эти 988 000 руб. были приобретены активы (акции), которые принесли суммарно 10% к концу года, или 98 800 руб. Среднегодовая величина активов составила (988 000 + (988 000 + 98 800))/2 = 1 037 400 руб.

К концу года к дате погашения его доход будет равен всего 47 171 руб. против изначальных 100 000 руб.

Далее инвестор решил погасить паи.

Для рассмотрения воздействия скидки при погашении пая предположим, что инвестор подал заявление на погашения не в офис УК, а через авторизованного агента, например офис «Сити-Банка».

В таком случае авторизованный посредник удержит 1% от суммы погашения за свои услуги. Что означает потерю инвестором еще 10 472 руб. прибыли.

Итого чистая прибыль до налогообложения инвестора уменьшается до 36 700 руб. из изначальных 100 000 руб. Или, другими словами, вместо дохода в виде 10% годовых инвестор в активном фонде получил за год лишь 3,67%, выплатив 6,33% в виде надбавок, вознаграждений и скидок.

Как мы помним, акции подходят инвестору, который вкладывает деньги на срок свыше 5-10 лет.

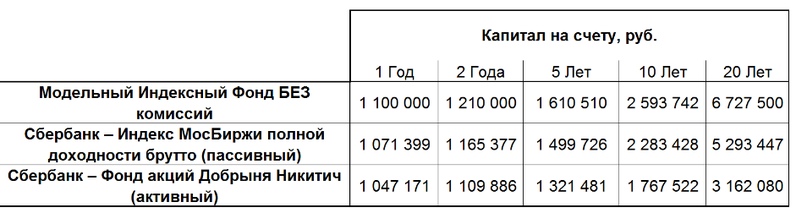

Поэтому посмотрим на динамику этой инвестиции за 10 лет на примере этих же трех фондов: модельного фонда без комиссий, индексного фонда Сбербанка и активного фонда Сбербанка.

Итак, таблица вложений в модельный фонд без комиссий.

За 10 лет инвестирования в фонд без комиссий:

- Мы вложили 1 млн руб;

- Заработали чистой прибыли чуть менее 1,6 млн руб;

- Среднегодовая доходность 10%.

Теперь таблица вложений в индексный фонд Сбербанка.

За 10 лет инвестирования в индексный фонд:

- Мы вложили 1 млн руб.

- Отдали посредникам 0,2 млн руб.

- Сами заработали чуть менее 1,3 млн руб.

- Среднегодовая доходность уже 8,6% вместо 10%

Далее рассмотрим вложения в фонд активного управления.

За 10 лет в фонде активного управления:

- Мы вложили 1 млн руб;

- Отдали посредникам 0,53 млн руб;

- Сами заработали 0,76 млн руб;

- Среднегодовая доходность составила всего 5,9% вместо 10%.

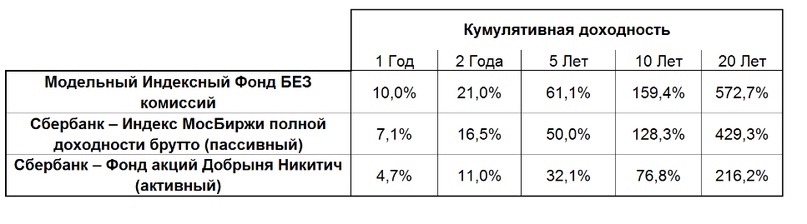

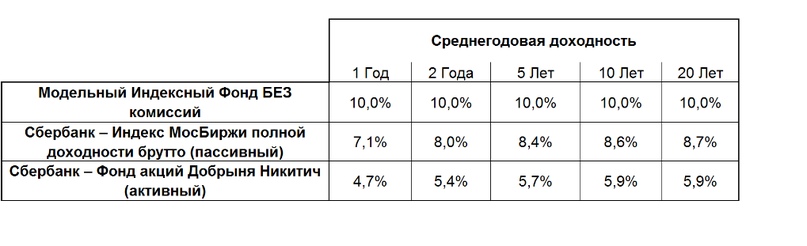

По аналогии построим такие таблицы для 20 лет инвестирования и сравним вложения в три фонда по ключевым параметрам.

Динамика капитала на счету:

За 20 лет в фонде активного управления мы отдали более половины капитала посредникам.

Теперь посмотрим на прибыль:

Наша прибыль за 20 лет в фонде активного управления почти в три раза ниже, чем в фонде без комиссий и в два раза ниже, чем в индексном фонде.

Суммарная доходность за 20 лет:

Посмотрите, как разительно отличается суммарная доходность в трех фондах за 20 лет.

Среднегодовая доходность инвестиции:

Из таблицы видно, как существенно падает среднегодовая доходность в зависимости от размера комиссий. Напомним, что ежегодные комиссии в индексном фонде Сбербанка составляют 1,17%, в фонде активного управления – 3,82%. Среднегодовая доходность падает приблизительно на размер комиссии.

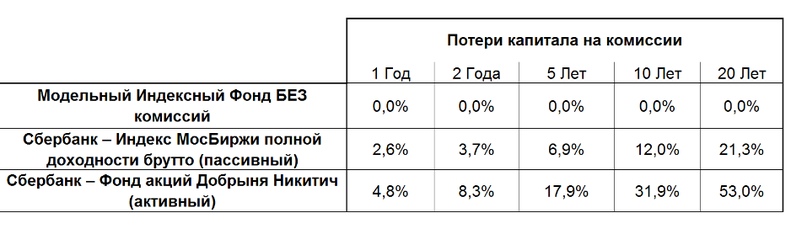

Наконец, таблица потерь капитала на комиссии к концу срока инвестирования в сравнении с фондом без комиссий:

За 20 лет в фонде активного управления мы отдали 53% (более половины!) капитала посредникам. И «всего» 21% капитала отдали, инвестируя в индексный фонд.

Отсюда наглядно видно преимущество индексных фондов перед фондами активного управления.

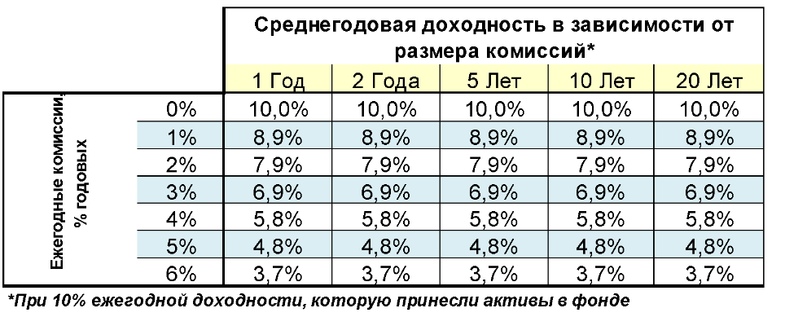

По аналогии построим таблицы эффективности инвестиций по годам в зависимости от размера комиссии.

Динамика капитала на счете при начальном единоразовом вложении 1 млн руб.:

Отсюда видно, что даже при комиссии в 1% мы за 20 лет 1,2 млн руб. отдаем посредникам. То есть на счету остается на 17,5% меньше, чем в модельном фонде без комиссий.

При комиссии 3-4% мы за 20 лет всю прибыль делим с посредниками примерно поровну. В случае комиссии 6% за 20 лет нам достается только 30%, а 70% уходит на комиссии.

Динамика среднегодовой доходности:

Как мы видим, среднегодовая доходность падает приблизительно на размер комиссии.

Динамика потерь капитала на комиссии:

Выводы

Куда бы мы не инвестировали, – в акции, облигации, валюту, недвижимость, бизнес – нам везде придется отдавать часть средств финансовым посредникам в виде комиссий.

Инвестирование – это, по сути, долгосрочное планирование. Типичный горизонт планирования составляет 10-20-30 лет. За такой срок даже небольшие комиссии отнимают у инвестора значительную часть капитала.

Поэтому для достижения финансовых целей очень важно учитывать сопутствующие инвестированию издержки.

В этой статье мы рассмотрели вложения в индексный фонд российских акций и фонд акций активного управления. Мы увидели, насколько ежегодные комиссии снижают доходность инвестиций. При ставке комиссии в 4% за 20 лет мы более половины капитала отдаем посредникам.

Таким образом, минимизация комиссий при долгосрочном инвестировании является одним из приоритетов разумного инвестора.

Присоединяйтесь к нашему курсу «Академия Трейдинга», на котором мы научим вас создавать собственные торговые стратегии и зарабатывать на них!

Авторы: Михаил Васильев, аналитик по инвестициям и финансовым рынкам, кандидат CFA Level III

Максим Соловьев, частный инвестор, на фондовом рынке с 2010 года